楽天ETF-日経レバレッジ指数連動型

- 愛称:楽天225ダブルブル

- 証券コード:1458

- 基本情報

- 目的・特色

- Q&A

-

楽天投信投資顧問がレバETFをつくるとこうなりました。

日経平均株価の変動率の2倍の値動きになる指数である「日経平均レバレッジ・インデックス」に連動することを目的に運用を行います。

お知らせ・臨時レポート

基本情報

-

- 商品分類

- 追加型投信 / 国内 / 株式 / ETF / インデックス型

- 決算日

- 年1回:3月15日

- お申込不可日

- お申込みメモをご覧ください

- 証券コード

- 1458

- 上場日

- 2015年7月15日

- 信用取引

- 可能(詳細は、各証券会社による)

-

- 設定日

- 2015年7月14日

- 信託期間

- 無期限

- 為替ヘッジ

- なし

- 上場取引所

- 東京証券取引所

- 売買単位

- 1口

運用状況

-

- 基準日

- 基準価額(100口当たり)

- 前日比

- 純資産総額

-

基準価額の推移

- 基準価額および分配金再投資基準価額は、信託報酬控除後のものです。

- 分配金再投資基準価額とは、税引前の収益分配金を決算日に再投資したものとみなして計算したものです。

- 手数料・税金等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 分配金額は収益分配方針に基づいて、委託会社が決定しますが、委託会社の判断により分配を行わない場合もあります。

- 上記グラフおよびデータは過去のものであり、将来の運用成果等を約束するものではありません。

分配金の履歴

現在、分配金支払いの実績はございません。

指定参加者(販売会社)

- エービーエヌ・アムロ・クリアリング証券株式会社

- JPモルガン証券株式会社

- 野村證券株式会社

- バークレイズ証券株式会社

- BNPパリバ証券株式会社

- BofA証券株式会社

- 三菱UFJモルガン・スタンレー証券株式会社

ファンドの目的

当ファンドは、日経平均レバレッジ・インデックスを対象指数(以下「対象指数」といいます。)とし、基準価額の変動率を対象指数の変動率に一致させることを目指して運用を行います。

「日経平均レバレッジ・インデックス」は、日々の騰落率を日経平均株価の騰落率の2倍として計算された指数で、2001年12月28日の指数値を10,000ポイントとして計算されています。

ファンドの特色

1日経平均株価2倍連動型のETFです

楽天ETF-日経レバレッジ指数連動型は、日経平均株価の変動率の2倍の値動きになる指数である「日経平均レバレッジ・インデックス」に連動することを目的に運用されます。日経平均株価2倍連動を実現するため、ファンドでは日経平均株価の株価指数先物取引を活用し、その買建て総額が純資産総額の約2倍程度となるよう日々、調整を行います。

上図は、当ファンドの運用イメージを説明するためのものであり、実際の運用状況を保証するものではありません。

2東京証券取引所に上場されています

取引所における売買単位は、1口単位です。取引方法は、原則として株式と同様です。売買委託手数料は、取扱証券会社が定めるものによります。

3運用コスト半額!!

ファンドの信託報酬は、日々のファンドの純資産総額に年0.385%(税抜0.35%)の率を乗じて得た額です。信託報酬の配分は下記の通りです。

- 運用管理費用(信託報酬)の配分

-

-

- 委託会社

- 年0.341%(税抜0.31%)

-

- 受託会社

- 年0.044%(税抜0.04%)

-

- 合計

- 年0.385%(税抜0.35%)

-

- 東京証券取引所に既に上場している日経レバレッジ指数連動型ETF4ファンドの平均信託報酬(年0.827%(税込))との比較

- 信託報酬以外にご負担いただく費用が発生しますのでご留意ください。

- 基準日:2024年5月末 各社開示資料より楽天投信投資顧問調べ

4日経平均レバレッジ・インデックスの

値動きについての留意点

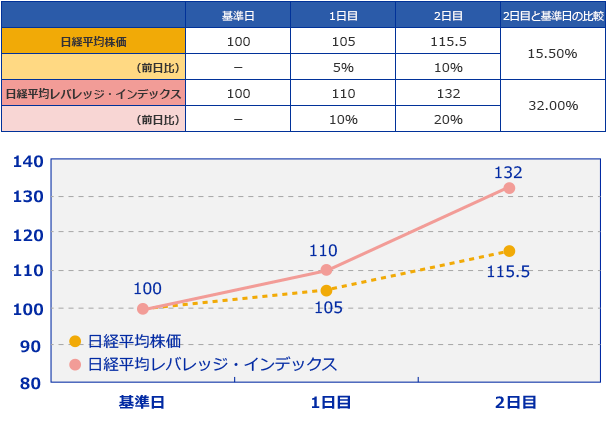

- その1 2営業日以上離れた期間で見た場合

- 日経平均レバレッジ・インデックスは、変動率が日経平均株価の日々の変動率の2倍となるように算出されているため、下記図(例1、例2)に示すように、前営業日と比較するとその変動率は日経平均株価の2倍となりますが、2営業日以上離れた日との比較においては、日経平均株価の変動率の2倍になるわけではありませんので十分ご留意ください。

-

- <例1>日経平均株価が1日目に5%上昇し、2日目に10%上昇した場合

-

「2日目」と「基準日」を比較した場合、日経平均株価が15.5%上昇したのに対し、「日経平均レバレッジ・インデックス」は32%上昇しており、その変動率は原指標である日経平均株価の変動率の2倍とはなっていません。

-

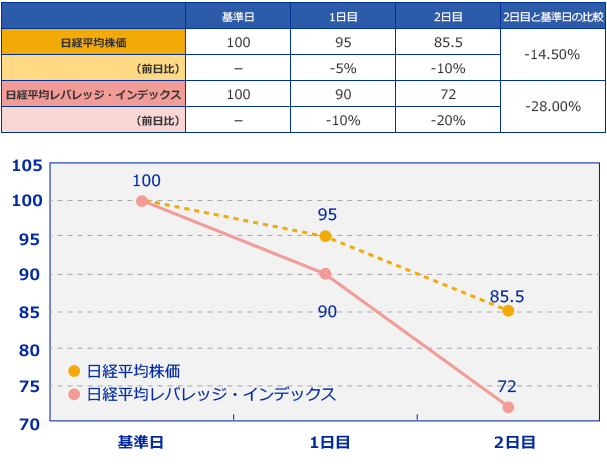

- <例2>日経平均株価が1日目に5%下落し、2日目に10%下落した場合

-

「2日目」と「基準日」を比較した場合、日経平均株価が14.5%下落したのに対し、「日経平均レバレッジ・インデックス」は28%下落しており、その変動率は原指標の変動率の2倍とはなっていません。

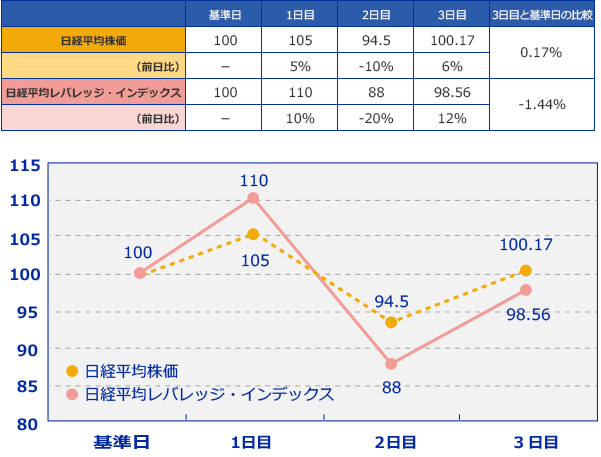

- その2 日経平均株価が上昇・下落を繰り返した場合

- 日経平均レバレッジ・インデックスは、日経平均株価が上昇・下落を繰り返した場合に、マイナスの方向に差が生じ、逓減する可能性が高くなります。また一般に、上昇・下落の期間が長くなるほどその差が大きくなり、逓減が強まる特性を持ちます。

- 下図(例3)は、「3日目」と「基準日」を比較した場合、日経平均株価はほぼ変わらず(0.17%)であるのに対し、「日経平均レバレッジ・インデックス」は1.44%下落しており、その変動率は日経平均株価の変動率の2倍とはなっていません。

- 従って、当ファンドは、一般的に中長期の投資には向かず、比較的短期間の投資に向く金融商品です。 また、日経平均株価に連動するファンドに比べ、当ファンドでは利益・損失の額が大きくなることにも注意が必要です。

-

- <例3>日経平均株価が1日目に5%上昇し、2日目に10%下落し、3日目に6%上昇した場合

-

各表およびグラフは、原指標である日経平均株価の値動きと対象指数である日経平均レバレッジ・インデックスの値動きの関係をわかりやすく説明するための例示およびイメージ化したものであり、実際の値動きとは異なります。

5日経平均レバレッジ・インデックスの動きと

実際のファンドの値動きの乖離に関する留意点

●当ファンドは、株価指数先物取引などのデリバティブ取引を利用することにより、基準価額の変動率を対象指数の連動率に一致させることを目指して運用を行いますが、次のような要因により、対象指数と一致した運用成果をお約束できるものではありません。

- 株価指数先物取引の買建玉の時価総額が必ずしも純資産総額の2倍と同額とならないこと

- 日経平均株価の値動きと、利用する株価指数先物取引の値動きが必ずしも一致しないこと

- 追加設定・解約等に対応するために行った株価指数先物取引の約定価格と終値の差

- 株価指数先物取引のロールオーバー(短い限月の取引を決済し、より長い限月の取引へ乗り換える)時、限月間に価格差(スプレッド)があること

- 公社債等の短期金融商品への投資による利子収入等があること

- 売買委託手数料、信託報酬、監査報酬等のコスト負担

※かい離する要因は、上記に限定されるものではありません。

●主として、以下のような状況が発生した場合、「投資方針」に従った運用ができない場合があるため、対象指数と一致した運用成果をお約束できるものではありません。

- 先物市場において取引規制が行われた場合

- 運用資金(ファンドの純資産総額)が少額の場合

- 委託証拠金の水準が一定以上に引き上げられた場合

- 株式市場の大幅な変動や急激な変動などにより先物取引が成立せず、必要な取引数量のうち全部または一部が取引不成立となった場合

※かい離する要因は、上記に限定されるものではありません。

●ファンドの市場価格は、取引所における競争売買を通じ、需給を反映して決まります。従って、市場価格は基準価額とは必ずしも一致するものではありません。

●「日経平均レバレッジ・インデックス」に内在する性質に関する注意点

対象指数とする「日経平均レバレッジ・インデックス」は原指標の「日経平均株価」の変動率の「2倍」の値動きになる指数で、「日経平均株価」の1日の変化率(前日終値と当日終値とを比較して算出)を「2倍」したものを前日の指数値に乗じて算出されます。対象指数と原指標は完全な正相関ではないため、複数日以上の計算期間では、複利効果のため指数値は一般的に「日経平均株価」の変動率の「2倍」とはならず、計算上、差が生じます。この差は当該期間中の「日経平均株価」の値動きによって変化し、プラスの方向にもマイナスの方向にもどちらにも生じる可能性がありますが、一般に、「日経平均株価」の値動きが一定の範囲内で上昇・下落を繰り返した場合に、マイナスの方向に差が生じ、対象指数は逓減する可能性が高くなります。

また、一般に、当該期間が長くなればなるほどその差が大きくなり、対象指数の逓減が強まる特性を持ちます。従って、当ファンドは、一般的に中長期の投資には向かず、比較的短期間の投資に向く金融商品です。 また、原指標に連動するファンドに比べ、当ファンドでは利益・損失の額が大きくなることにも注意が必要です。

投資方針

わが国の株価指数先物取引およびわが国の短期公社債に投資します。

株価指数先物取引の買建て総額が純資産総額に対して約2倍程度となるように調整を行います。

- 追加設定・解約がある場合、設定金額と解約金額の差額分に対して、原則として当日中に株価指数先物取引などのデリバティブ取引により対応します。

- 資金動向、市況動向等に急激な変化が生じたとき等、ならびに投資信託財産の規模によっては、また、やむを得ない事情が発生した場合には、上記のような運用ができない場合があります。

分配方針

毎年3月15日に決算を行います。

毎決算時に、配当等収益から諸経費および信託報酬等を控除した後の全額について分配することを原則とします。ただし分配金がゼロとなる場合もあります。売買益が生じても、分配は行いません。

投資制限

株式への投資割合には、制限を設けません。

投資信託証券(ただし、上場投資信託証券を除きます。)への投資割合は、投資信託財産の純資産総額の5%以下とします。

デリバティブの利用は、ヘッジ目的に限定しません。

外貨建資産への投資割合には、制限を設けません。

日経平均レバレッジ・インデックスについて

- 日経平均レバレッジ・インデックスの公式ページ(日本経済新聞社)

- 「日経平均レバレッジ・インデックス」は、株式会社日本経済新聞社によって独自に開発された手法によって、算出される著作物であり、株式会社日本経済新聞社は、「日経平均レバレッジ・インデックス」自体および「日経平均レバレッジ・インデックス」を算定する手法、さらには「日経平均レバレッジ・インデックス」を算出する際の根拠となる「日経平均株価」に対して、著作権その他一切の知的財産権を有しています。

- 「日経」及び「日経平均レバレッジ・インデックス」を示す標章に関する商標権その他の知的財産権は、全て株式会社日本経済新聞社に帰属しています。

- 「楽天ETF-日経レバレッジ指数連動型」は、投資信託委託会社等の責任のもとで運用されるものであり、株式会社日本経済新聞社は、その運用および「楽天ETF-日経レバレッジ指数連動型」の取引に関して、一切の責任を負いません。

- 株式会社日本経済新聞社は、「日経平均レバレッジ・インデックス」および「日経平均株価」を継続的に公表する義務を負うものではなく、公表の誤謬、遅延又は中断に関して、責任を負いません。

- 株式会社日本経済新聞社は、「日経平均レバレッジ・インデックス」および「日経平均株価」の計算方法など、その内容を変える権利及び公表を停止する権利を有しています。

2016年10月31日現在

楽天225ダブルブルについて

-

1.どういう時に購入(投資)するとよいですか?

- 1.今後、「日経平均株価」が上昇すると予想する場合です。

-

「日経平均株価」が上昇 ⇒ 基準価額が大きく上昇

楽天225ダブルブルは、「日経平均株価」の変動率の「2倍」の値動きになる指数「日経平均レバレッジ・インデックス」を対象指数とし基準価額の変動率を対象指数の変動率に一致させることを目指して運用を行います。 従って、「日経平均株価」が前日比で10%上昇した場合、楽天225ダブルブルの価格はおよそ20%上昇しますので、「日経平均株価」が上昇する傾向にある環境での投資に向いています。また、変動率が「2倍」になるため、下記の図にあるように「日経平均株価」の「2倍」は31.00%、日々の「日経平均レバレッジ・インデックス」は32.00%と、基準日と2日目を比較した場合「日経平均株価」の値動きの「2倍」に比べて「日経レバレッジ・インデックス」の利益の額は大きくなります(Q2参照)。ただし、Q4にあるように「日経平均株価」がもみあいを経て上昇する場合は、損失が生じることもあり得ますのでご留意ください。

- ※上表は原指標である日経平均株価の値動きと対象指標の値動きの関係をわかりやすく説明するための例示およびイメージ化したものであり、実際の値動きとは異なります。

-

2.「日経平均株価」が上昇し続けて売却した場合には収益率は「日経平均株価」の上昇率の「2倍」になりますか?

- 2.いいえ。

-

楽天225ダブルブルの対象指数である「日経平均レバレッジ・インデックス」は、日々の変動率が「日経平均株価」の変動率の「2倍」となるように算出されているため、前営業日と比較するとその変動率は「日経平均株価」の「2倍」となりますが、2営業日以上離れた日との比較においては、必ずしも「日経平均株価」の変動率の「2倍」になるわけではありませんので、注意が必要です。

Q1のように連続して上昇が続いた場合、「日経平均株価」の日々の変動率の「2倍」となるように算出されているため複利効果が期待できます。Q1の表の例では、「日経平均株価」の「2倍」は31.00%、「日経平均レバレッジ・インデックス」は32.00%と、「日経平均株価」の値動きの「2倍」の収益に比べて「日経レバレッジ・インデックス」の収益が大きくなっています。

-

3.日経平均株価が下落し続けて売却した場合には損失は「日経平均株価」の下落率の「2倍」になりますか?

- 3.いいえ。

-

楽天225ダブルブルの対象指数である「日経平均レバレッジ・インデックス」は、日々の変動率が「日経平均株価」の変動率の「2倍」となるように算出されているため、「日経平均株価」が下落すると、前営業日と比較した場合、その変動率は「日経平均株価」の下落率の「2倍」となりますが、2営業日以上離れた日との比較においては、必ずしも「日経平均株価」の下落率の「2倍」になるわけではありません。

下図の例では、「日経平均株価」は、-14.50%(「2倍」は-29.00%)で、「日経平均レバレッジ・インデックス」は-28.00%と、「日経平均株価」の下落の「2倍」よりも損失は小さくなっています。

- ※上表は原指標である日経平均株価の値動きと対象指標の値動きの関係をわかりやすく説明するための例示およびイメージ化したものであり、実際の値動きとは異なります。

-

4.「日経平均株価」がもみ合い上昇・下落を繰り返した場合はどうなりますか?

- 4.上下変動するほど、指数は押し下げられます。

-

楽天225ダブルブルの対象指数である「日経平均レバレッジ・インデックス」は、「日経平均株価」の値動きが上昇・下落を繰り返した場合に、マイナスの方向に差が生じ、対象指標は逓減する可能性が高くなります。また、一般に、当該期間が長くなればなるほどその差が大きくなり、対象指標の逓減が強まる特性を持ちます。

下図の「3日目」と「基準日」を比較した場合、「日経平均株価」はほぼ変わらず0.17%であるのに対し、「日経平均レバレッジ・インデックス」は1.44%下落しており、その変動率は「日経平均株価」の変動率の「2倍」とならないだけでなく損失となっています。

従って、当ファンドは、一般的に中長期の投資には向かず、比較的短期間の投資に向く金融商品です。また、「日経平均株価」に連動するファンドに比べ、当ファンドでは利益・損失の額が大きくなることにも注意が必要です。

※上表は原指標である日経平均株価の値動きと対象指標の値動きの関係をわかりやすく説明するための例示およびイメージ化したものであり、実際の値動きとは異なります。

分配金について

-

5.分配金は、どのような場合に発生しますか?

- 5.年1回、収益分配方針に基づいて収益の分配を行います。ただし、当面は分配金は出ない可能性が高いと思われます。

-

「株価指数先物」には「日経平均株価」採用の現物株のような配当金が付きません。また、低金利が続く現状では、ファンドが保有する短期金融商品から得られる金利収入は、ごくわずかです。

当ファンドの分配金は、金利等の収入から運用経費を控除した後に支払われるため、分配金はゼロか、もしくは分配金が支払われたとしてもごく少額にとどまると思われます。

※ETFの収益の分配については、決算期間中に発生した配当や受取利息などの収益から信託報酬などの費用を控除した全額を分配するものと法令等で定められています。