楽天みらいファンド

日本経済新聞掲載名:楽天みらい

- 基本情報

- 目的・特色

- Q&A

- 販売会社

-

- ノーロード

- 成功報酬型

未来の自分に安心を、いまの自分に希望を。

「予想」ではなく「仕組み」で長期投資の成功を目指します。基本報酬となる信託報酬を抑え、成功報酬方式を採用した納得感のあるコストが特徴の当社の看板ファンド。NISAや積立投資にも活用できます。

※1 インターネットでのお申込みの場合

-

- 運用報告書

- 交付運用報告書

- 運用報告書(全体版)

- 過去の運用報告書(全体版)

お知らせ・臨時レポート

基本情報

-

- 商品分類

- 追加型投信 / 内外 / 資産複合

- 決算日

- 年1回:1月20日(休業日の場合は翌営業日)

- お申込不可日

- お申込不可日一覧をご覧ください

-

- 設定日

- 2013年4月2日

- 信託期間

- 無期限

- 為替ヘッジ

- あり(部分ヘッジ)

運用状況

-

- 基準日

- 基準価額(1万口当たり)

- 前日比

- 純資産総額

-

基準価額の推移

- 基準価額および分配金再投資基準価額は、信託報酬控除後のものです。

- 分配金再投資基準価額とは、税引前の収益分配金を決算日に再投資したものとみなして計算したものです。

- 手数料・税金等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 分配金額は収益分配方針に基づいて、委託会社が決定しますが、委託会社の判断により分配を行わない場合もあります。

- 上記グラフおよびデータは過去のものであり、将来の運用成果等を約束するものではありません。

分配金の履歴

現在、分配金支払いの実績はございません。

ファンドの目的

楽天みらい・マザーファンド(以下「マザーファンド」といいます。)受益証券への投資を通じて、複数の投資信託証券に分散投資を行い、円ベースでの長期的な投資信託財産の成長を目指して運用を行います。

ファンドの特色

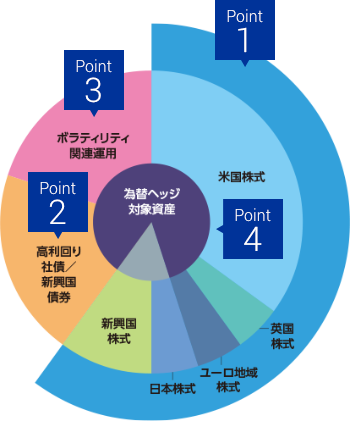

- 楽天みらい・マザーファンドの基本投資配分と5つのポイント

-

- 1新興国を含めたグローバル株式に分散投資し、長期的収益獲得を目指します。

- 2高利回り社債や新興国債券への分散投資で、長期的に高利回りの収益獲得を目指します。

- 3市場の有事に対応するため、相場暴落の際にヘッジとなり得る資産を活用します。

- 4先進国為替は原則へッジし、長期的収益獲得の仕組みが備わっていないと思われるリスクは抑制します。

- 5「ETF(上場投資信託)の活用」と「成功報酬方式」により、効率的で納得感のあるコストで提供します。

上記円グラフに記載した資産クラス毎の投資配分や為替リスクに係る運用態度は、2024年1月末時点における運用方針を示しているものです。今後、市場環境の変化等を受けた楽天投信投資顧問のリスク配分等の結果、各資産クラスへの配分割合が変更されたり、これら以外の資産クラスや地域が投資対象に加えられる場合や、為替リスク管理手法等に変更が加えられる場合があります。

1グローバル株式への分散投資

1990年以降の日本や、1970年代の米国等、個別国では株価が長期に低迷する事態も見られるほか、ITバブルの崩壊や、リーマン・ショック等のイベントにより大きく調整することもありますが、グローバルに分散することによって、長期的には大きく上昇してきました。

先進国株式に分散投資する際に参照される代表的なインデックスであるMSCIワールド指数は50年以上にわたり実績がありますが、1969年末からの約54年間でインデックス値(2024年1月末時点)は、約100倍になっています。

下記のグラフは、株価の上昇や株式から支払われる配当を全て再投資し複利運用した場合のリターンを示しているものです。また、この期間のリスク(年換算標準偏差)は、14.9%です。

- 先進国株式の長期リターン(米ドル建て)

-

-

期間:1969年12月末から2024年1月末

出所:Bloombergのデータをもとに楽天投信投資顧問作成

- MSCIワールド指数は先進国株式への長期分散複利投資の有効性を示すことを目的に使用しているものであり、当指数を参照するETFやその他パフォーマンス連動商品等を当ファンドが直接の投資対象とすることを約するものではありません。

- 上記グラフ・データは、参考情報として記載した過去の実績であり、当ファンドの将来の運用成果等を示唆、あるいは保証するものではありません。

- リスクと標準偏差

-

- ここでのリスク○%は、収益率の振れ具合を意味しています。数字を算出する場合には、その標準偏差が使われます。

- 標準偏差とは、ある測定期間における測定対象となっている資産の平均収益率から、各地点での収益率がどの程度離れているかを示した統計上の数値です。この数値が高いほど、当該資産のリターンの振れ具合いは大きいことを意味し、リスクが高いと言われます。

リスクが高い(標準偏差の値が大きい)=振れ幅が大きく安定しないということで、大きな収益を狙える資産ほどリスクは高くなる傾向にあります。投資においては単純にリスクが低いからよい、リスクが高いから悪いのではなく、取ったリスクに見合う収益が得られているかどうかが肝要です。また、収益率が同じ資産同士の良し悪しを比べるのならば、リスクは低い方が良いとされています。

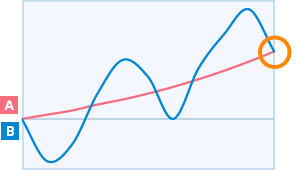

右図のような値動きをする二つの資産A・資産Bがあるとします。

グラフの始点と終点がそれぞれ一緒ですので、期初と期末を比べた際の収益率は一緒です。しかしグラフ終点の丸囲み=期末の収益率に行きつくまでAはほぼ一直線に、Bは大きな波を描きながら、と違いが見られます。

この場合、Aと比較するとBの方が振れ幅が大きい=リスクが高いことになります。

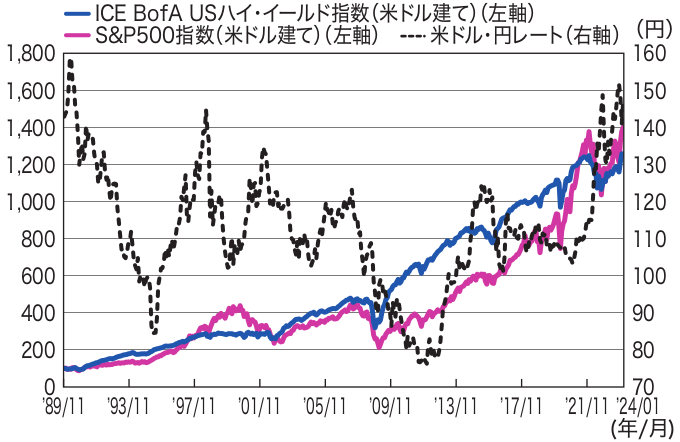

2高利回り社債や新興国債券への分散投資

株式には特定の年限や収益の約束がされていませんが、対照的に債券はデフォルト(債券発行体の破たんにより、債券利息や元本の支払いに支障が生じること)しなければ所定の利回りと元本の償還が定められているのが特徴です。

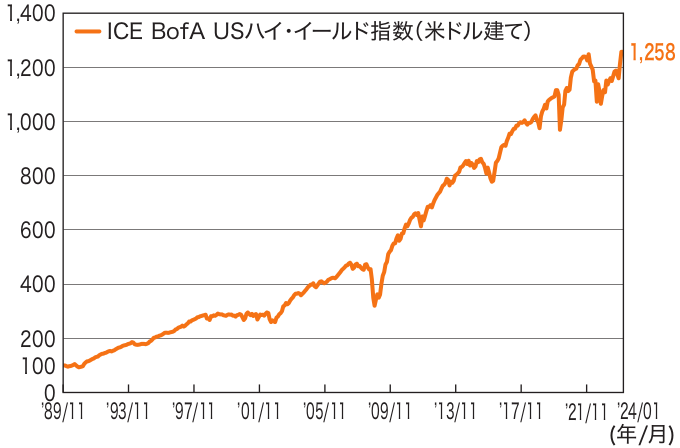

その中でも高利回り社債や新興国債券は、高格付け債券に比べデフォルトの可能性が相対的に高い代わりに、長期的にはそれに見合う高い利回りが期待されます。実際、一般的に格付けの低い債券の追加的利回りは、デフォルトの確率を考慮したものよりも高めな傾向があると言われています。 世界の株式と同様、高利回り社債や新興国債券においても、ITバブル崩壊時やリーマン・ショック時には大きく調整する局面もありましたが、債券発行者の信用リスクに応じた相対的に高いリターンを受け取ることにより、長期的には大きく上昇してきました。

米国高利回り社債の代表的なインデックスであるICE BofA USハイ・イールド指数は、1989年11月末からの約34年間で12倍以上に上昇しています。 なお、下記のグラフは、債券の上昇や債券から支払われる利金を全て再投資し複利運用した場合のリターンを示しているものです。高格付債よりも相対的にリスクが高く、株式性の資産特性も持ちますが、この期間のリスク(年換算標準偏差)は8.4%と、同期間の米国株式(S&P500指数・米ドル建て)のリスク(14.9%)と比べて抑えられた水準となっています。

- 米国高利回り社債(米ドル建て)の長期リターン

-

-

1989年11月末を100として指数化

期間:1989年11月末から2024年1月末

出所:Bloombergのデータをもとに楽天投信投資顧問作成

- ICE BofA USハイ・イールド指数は米国高利回り社債への長期分散複利投資の有効性を示すことを目的に使用しているものであり、当指数を参照するETFやその他パフォーマンス連動商品等を当ファンドが直接の投資対象とすることを約するものではありません。

- 上記グラフ・データは、参考情報として記載した過去の実績であり、当ファンドの将来の運用成果等を示唆、あるいは保証するものではありません。

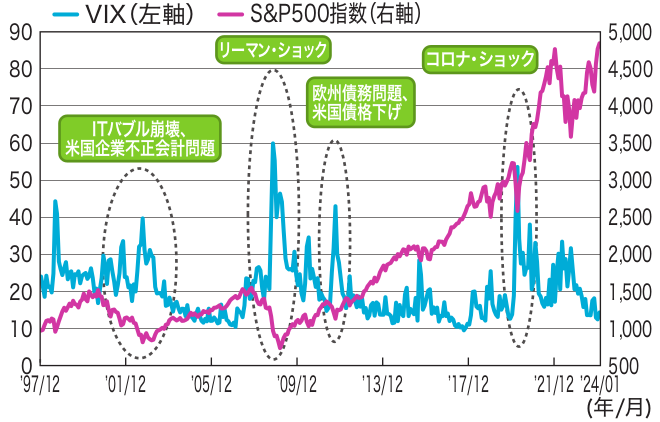

3相場暴落の際にヘッジとなり得る資産を活用

相場混乱の際には、リスク資産手じまいによる投げ売りが幾度も見られました。このような時には株価の振れ幅が大きくなりがちです。そこで、「Cboeボラティリティ指数(VIX)」のような、相場の有事に大きく上昇する傾向の指数を活用する資産を一部組み入れます。VIXは米国株S&P500指数の先行き見通しに不安が高まり「これから価格の振れ幅が大きくなる」、と市場参加者が見込む時に上昇する傾向があります。このような資産を一部保有しておくことで、相場暴落時における投資信託資産の目減りを抑える効果が期待できます。

※ボラティリティ=価格の振れ具合、リスクと類義語です。

なお、VIXやその先物は平常時に下落する傾向があるため、VIX先物に連動するポジションと、VIX先物と逆の動きをするポジションを動的に変化させることにより、平常時の収益期待を維持しながら、相場暴落時の備えとなるような運用を目指すことが可能になります。当ファンドでは、ボラティリティ関連運用として、このような運用を取り入れます。

- 市場急変時におけるVIXの動き

-

-

期間:1997年12月末から2024年1月末

出所:Bloombergのデータをもとに楽天投信投資顧問作成

- 上図はVIXとS&P500指数の値動きの特徴をご案内することを目的として作成されたものであり、これら指数を参照するETFやその他パフォーマンス連動商品等を当ファンドが直接の投資対象とすることを約するものではありません。

- 上記グラフ・データは、参考情報として記載した過去の実績であり、当ファンドの将来の運用成果等を示唆、あるいは保証するものではありません。

4先進国為替は原則ヘッジ

長期円高傾向は終わったとする意見も見られますが、それは「意見」や「予想」であって「円安になる仕組み」ではありません。為替はあくまでも2通貨間の交換レートを示すものであり、本来、投資資産とは一線を画します。企業や経済の成長・財務の安定等によりリスクに見合ったリターンを見込む株式や債券とは異なり、「外貨建て資産を持つ日本人にとって有利になるよう」価格形成されているものではありません。

長期的に円通貨で投資している投資家が収益を期待できる仕組みが備わっていると言い難い、それなのに振れ幅(リスク)の大きい先進国為替は、数十年にわたる資産成長の阻害要因になる可能性があると考え原則ヘッジします。

- 米ドル建て投資資産と米ドル・円レートの値動きの対比

-

-

※各指数については、1989年11月30日を100として指数化

期間:1989年11月末から2024年1月末

出所:Bloombergのデータをもとに楽天投信投資顧問作成

- S&P500指数およびICE BofA USハイ・イールド指数は、米国株式および米国高利回り社債の長期的な値動きを示すことを目的に使用しているものであり、当指数を参照するETFやその他パフォーマンス連動商品等を当ファンドが直接の投資対象とすることを約するものではありません。

- 上記グラフ・データは、参考情報として記載した過去の実績であり、当ファンドの将来の運用成果等を示唆、あるいは保証するものではありません。

5「ETF(上場投資信託)の活用」と「成功報酬方式」

- ETF(上場投資信託)の活用

-

ETFはExchange Traded Fundの略で、株式同様に市場に上場し、取引所で売買できる投資信託のことを指します。多くのETFは特定の株価・債券指数等に連動する運用を、比較的安価な信託報酬のもとで行っているのが特徴です。(こうした指数連動運用のことをインデックス運用、あるいはパッシブ運用とも言います。)

当ファンドは、「銘柄選択のコストをかけて各国・各地域株式、債券指数を上回る」ことではなく、「投資対象資産の長期的収益力を活用して、ポートフォリオ全体で長期的に大きなリターンを上げる」ことを目標としています。従って、個別の市場・資産への投資には、コストの安いETFを活用します。(※ETF以外の投資信託証券にも投資を行います。)

2024年1月末時点で、ファンドに組み入れているETFの管理報酬等は年0.14%(保有割合を勘案した加重平均)程度となっています。

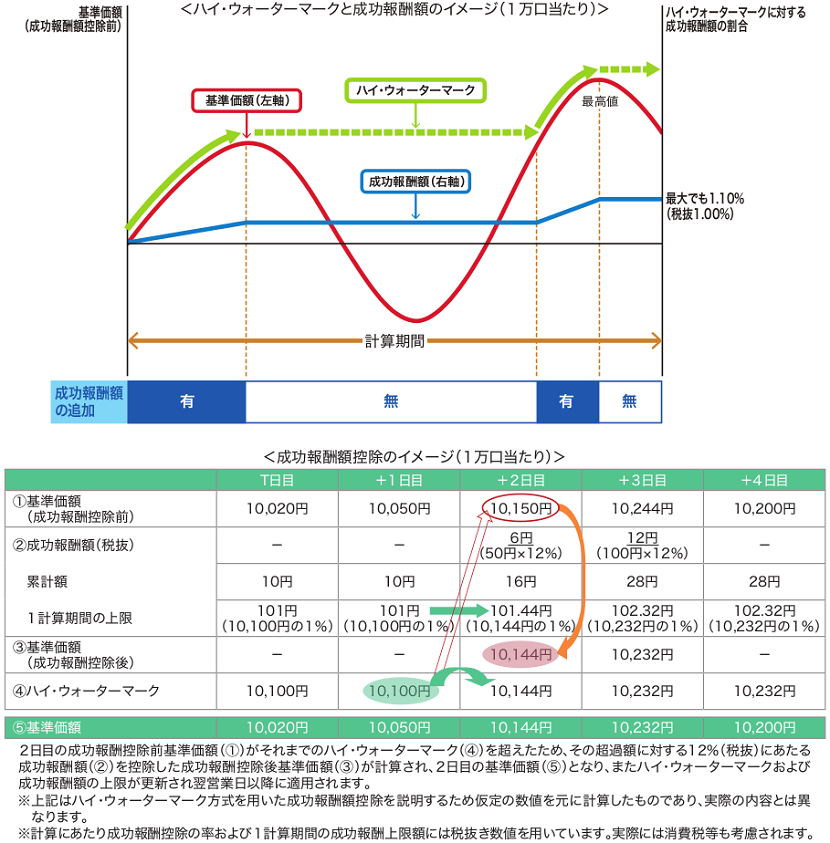

- 成功報酬方式

-

成功報酬方式は、その名の通り「運用成果が上がった場合には、その成果の中から一部を報酬として頂戴する」ルールです。当ファンドの運用管理費用(信託報酬)は、【a】基本報酬額と【b】全ての受益者が収益を得られた時のみいただく成功報酬額の二段階で徴収する方式となっています。

-

- 収益を得られなかった場合

- 前日までの最高値基準価額を超えられなかった場合には、【a】基本報酬額の年0.22%(税抜0.2%)+ ETF等ファンド組入れ資産の管理報酬等年0.14%程度 = 年0.36%程度が実質的な運用コストとなります。

-

- 収益を得られた場合

- 【a】基本報酬額 + 組入れ資産の管理報酬等(合計 年0.36%程度)に加え、【b】前日までの最高値基準価額を超えた額の13.2%(税抜12%)を成功報酬額としていただきます。これは無制限にかかるものではなく、1計算期間(1年)で徴収できる成功報酬額の上限は、最高値基準価額の1.1%(税抜1%)までとします。

- 成功報酬方式のイメージ図

-

当ファンドは、ハイ・ウォーターマーク方式を用いて成功報酬額を徴収します。

前日までのハイ・ウォーターマーク(最直近で成功報酬額が発生した日の成功報酬額控除後基準価額)を超えた場合、その超過額の13.2%(税抜12%)を成功報酬額として徴収します。翌日以降のハイ・ウォーターマークはこの日の成功報酬額控除後の基準価額に更新されます。

ただし、この成功報酬額には上限を設けており、1計算期間で徴収できる合計額は、1万口当たり計算期間終了時におけるハイ・ウォーターマークの1.1%(税抜1%)までとします。

- ある営業日においていったん発生し、基準価額から控除された成功報酬額は、たとえその後基準価額が下落したとしても減額ないし払い戻されることはありません。

- 計算期末に分配金が支払われる場合は、翌期以降のハイ・ウォーターマークは、対応する分配金に相当する額が調整されます。

- 上図はハイ・ウォーターマーク方式を用いた成功報酬額受領についての理解を深めるための概念図であり、当ファンドの将来の運用成果を保証または示唆するものではありません。

2024年4月23日現在

ファンドの運用について

-

交付目論見書「投資対象ファンドの概要」のページにETF等が20銘柄程度、記載されています。これら全てに投資をするのですか?

- 全ての銘柄に投資するわけではありません。

- 投資信託説明書(交付目論見書)には、投資対象となる可能性のあるファンドを列挙しています。このうち、交付目論見書に記載の時点で実際に投資しているファンドを、背景色で示しています。なお、新たに投資する可能性のあるETF等が出てきた場合には事前に最新の交付目論見書にてお知らせし、投資を開始します。

-

組入れ対象はETFだけですか?また、組入れ候補となる銘柄はどのようにして選定するのですか?

- 現状はETFを中心に組み入れていますが、長期的収益獲得の原動力となり得る資産や運用戦略はETFでなくとも投資対象の候補として検討します。

- 今後、ETF以外のファンドを組み入れる可能性はあります。組み入れ資産とその割合は、資産や運用戦略自体の長期的収益力やファンドのポートフォリオ全体の中での分散投資効果を総合的に勘案し、決定します。

-

基本投資配分は、こまめに変更されるのですか?

- 各資産が持つ長期的収益獲得力に期待し、原則として短期的相場観等に基づく頻繁な投資配分の変更はいたしません。

-

楽天みらいファンドは、長期的に収益を獲得できると考えられるものに分散投資することを最も重要な方針としています。短期的かつ頻繁な配分変更は意図していません。

ただし、ボラティリティ関連運用においては、必要に応じて各種VIX関連ETFの比較的短期での配分調整を行う可能性があるほか、アクティブ運用を採用する場合があります。

また、手数料や税金等も含めた投資コストの観点等から、現時点では基本投資配分の対象としていない資産もあり、今後こうした対象に廉価な手数料で投資可能になった場合等には、新規の組み入れや投資配分の調整、および為替ヘッジ手法やその比率の調整等を行う可能性があります。

-

このファンドには、目標とするベンチマークや参照指数はありますか?

- ありません。しいて申し上げればお客様一人一人の投資元本が最も重要な指標です。

- 当ファンドで採用している成功報酬方式は、いったん高値で買ったお客様がいらっしゃったとしても、その水準を再び上回りすべてのお客様から見て利益が乗った状態となるまでは、非常に低く抑えた基本報酬額以外は一切報酬をいただかないというものです。当ファンドが長期的に収益を獲得し続けることを目指して設計しているからこその手数料体系とお考えください。

-

為替ヘッジ無しコースを作らないんですか?

- 作りません。

-

楽天みらいファンドは、リスクを取った対価で長期的リターンが得られる仕組みが備わっていると考えられる資産を中心に分散投資しています。そのため、長期で保有すれば収益が得られる仕組みが備わっているとは言えない先進国為替のリスクを原則ヘッジしています。

為替ヘッジなしでの運用は当ファンドの投資哲学とは異なるため、コース追加は行いません。

-

このファンドの運用規模は、どれくらいが適切ですか?

- 数千億円以上の資産でも、目的どおりの運用が可能であると見込んでいます。

-

投資対象となるETF等のファンド、およびそれらの原資産となる株式や債券等は十分な流動性と規模を有しております。従いましてファンド規模が大きくなっても、運用目的に沿った資産クラスへの効率的な投資とリスクの分散が可能です。

一方ファンド規模が小さい場合ですが、当ファンドは相場の流れに乗って販売員が組織的に大量販売しやすい商品を組成するといった今まで一部の投資信託に見られたようなものではなく、一時に巨額の運用資金が流入するのを見込まずとも適切な運用が可能な設計をしています。

ファンドの保有資産について

-

米国株35%に対して日本株5%、日本株の組み入れ割合が少なすぎませんか?

- 日本株一点がけではなく世界の株式に広く分散し、かつ株式とは別の値動きが期待できる資産にも投資をすることで長期的収益を狙います。

- なお、代表的なグローバル分散株式指数における米国株の組入れは50%超、対して日本株の組入れは10%程度となっています。当ファンドにおける株式への配分は全体の60%ですから、これと比較して大きくかい離している訳ではありません。

-

暴落時に活用するのはVIXだけですか?

- 当面はVIXのみを対象とする方針です。

- 最近では米国市場以外でも、ボラティリティ指数先物組成の試みはありますが、当面は流動性等の観点からVIX関連資産以外の活用の予定はありません。 また、昨今はグローバル株式市場の連動度が高い傾向にあり、VIXだけでも十分ヘッジ効果を得られるものと考えています。

決算・分配金について

-

分配金は出すのですか?出さないのですか?

- なるべく分配は行いません。

- 当ファンドは、お客様の資産の長期的成長を最優先とするファンドです。従って、たとえ収益が上がった場合でも、なるべく分配は行いません。 ただ、決算時の様々な環境等を総合勘案した上で、ある程度の分配をすることはあり得ますので、長期的資産形成のためには分配金を再投資されること(お申込みの際に分配金再投資コースを選択されること)を強くお奨めします。

買付・売却について

-

「個人型確定拠出年金」で購入を検討したいですが、できますか?

- 現在、個人型確定拠出年金での取り扱いはありません。

- 投資元本の上限等の違いがありますが運用益を非課税にする方法として、少額投資非課税制度「NISA(ニーサ)」や未成年者少額投資非課税制度「ジュニアNISA」を利用することが挙げられます。詳しくは、販売会社にお問い合わせください。

販売会社の一覧

-

- 販売会社

- ウェブサイト

- 取扱ファンド

- ※販売会社は50音順で表示しています