楽天日本新興市場株ダブル・ブル

日本経済新聞掲載名:新興株2ブル

- 基本情報

- 目的・特色

- 販売会社

-

日本新興株式市場、突き上げ2倍

日々の基準価額の値動きが、わが国の新興株式市場の日々の値動きの概ね2倍程度となることを目指して運用を行います。

-

- 運用報告書

- 交付運用報告書

- 運用報告書(全体版)

- 過去の運用報告書(全体版)

お知らせ・臨時レポート

基本情報

-

- 商品分類

- 追加型投信 / 国内 / 株式 / 特殊型(ブル・ベア型)

- 決算日

- 年1回 : 11月10日(休業日の場合は翌営業日)

- お申込不可日

- なし

-

- 設定日

- 2016年12月7日

- 信託期間

- 2024年11月8日まで

- 為替ヘッジ

- なし

運用状況

-

- 基準日

- 基準価額(1万口当たり)

- 前日比

- 純資産総額

-

基準価額の推移

- 基準価額および分配金再投資基準価額は、信託報酬控除後のものです。

- 分配金再投資基準価額とは、税引前の収益分配金を決算日に再投資したものとみなして計算したものです。

- 手数料・税金等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 分配金額は収益分配方針に基づいて、委託会社が決定しますが、委託会社の判断により分配を行わない場合もあります。

- 上記グラフおよびデータは過去のものであり、将来の運用成果等を約束するものではありません。

分配金の履歴

現在、分配金支払いの実績はございません。

ファンドの目的

わが国の株価指数を対象とした先物取引(以下「株価指数先物取引」といいます。)を積極的に活用することで、日々の基準価額の値動きがわが国の新興株式市場の値動きに対して概ね2倍程度となることを目指して運用を行います。

ファンドの特色

- 楽天日本新興市場株ダブル・ブルの値動きイメージと、3つのポイント

-

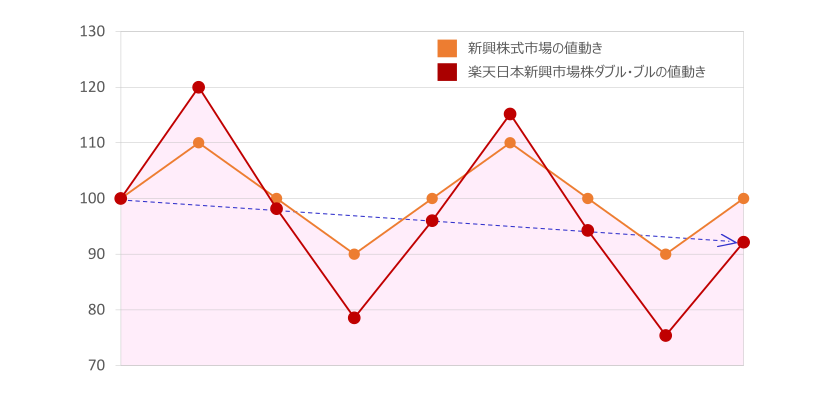

1株価指数先物をファンドの純資産の概ね2倍程度買い建てることで、新興株式市場の日々の値動きの概ね2倍程度の値動きとなるよう運用します。

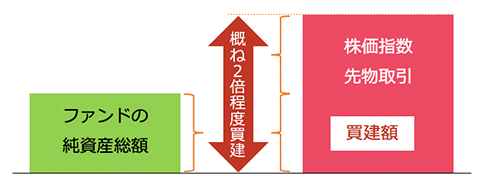

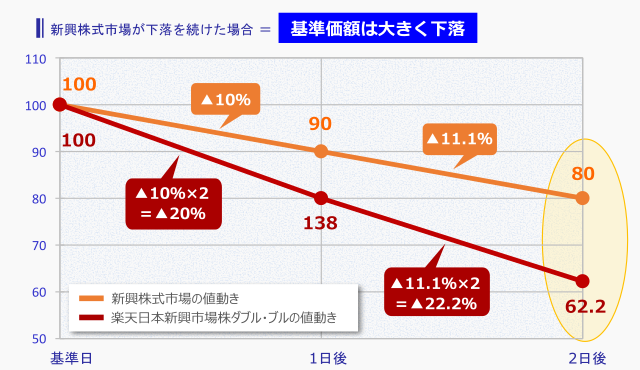

2新興株式市場が上昇すると基準価額は大きく上昇し、新興株式市場が下落すると基準価額は大きく下落します。

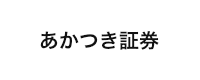

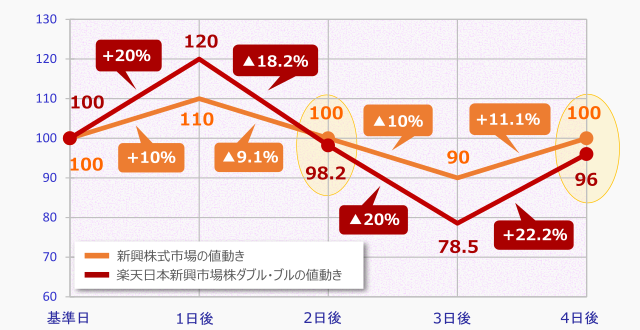

3新興株式市場が一定の範囲でもみ合った場合、基準価額は押下げられます。

上記グラフ、ならびに以下Point2、3で示したグラフはいずれも、基準日の新興株式市場、楽天日本新興市場株ダブル・ブルの基準価額を100として、新興株式市場の値動きとファンドの基準価額の値動きをわかりやすく説明するために例示およびイメージ化したものであり、実際の値動きとは異なります。また、いずれも新興株式市場やファンドの基準価額の値動きを示唆、保証したものでありませんのでご注意ください。

- ブルファンドとは?

-

今後相場が上昇すると予想した時、収益を期待できるのが「ブル」ファンドです。

「ブル(BULL)」は「牛」を指します。牛が敵を攻撃する際に角を下から上へ突き上げる動きから連想されました。

1株価指数先物をファンドの純資産の概ね

2倍程度買い建てて運用

当ファンドは、わが国の株価指数先物取引およびわが国の短期公社債を主要投資対象とします。

当ファンドの目的である「日々の基準価額の値動きがわが国の新興株式市場の値動きに対して概ね2倍程度」を達成するため、株価指数先物取引の買建額が、原則として投資信託財産の純資産総額の概ね2倍程度となるように調整を行います。

利用する株価指数先物取引の種類は、流動性、効率性等を勘案して決定します。

※主として、国内上場の東証グロース市場250指数を対象とした先物取引を利用します。

- 上図は、当ファンドの運用イメージを説明するためのものであり、実際の運用状況を保証するものではありません。

- 相場の急激な変化や追加設定、解約等による純資産総額の大幅な増減の影響等のため上記のような運用が困難と判断した場合、一時的に概ね2倍程度とは異なる調整を行うことがあります。

- 追加設定・解約がある場合、設定金額と解約金額の差額分に対して、原則として当日中に株価指数先物取引の買建額の調整を行います。ただし、その額が当日の純資産総額の30%を超えている場合は、翌営業日以降にその超過分に対する調整を行うことがあります。

- 資金動向、市況動向等ならびに投資信託財産の規模によっては、また、やむをえない事情が発生した場合には、上記の運用ができない場合があります。

- 株価指数先物取引とは?

-

先物取引とは、将来「ある品物を」「いつ」「いくつ」「いくらで」売買するか、をあらかじめ今の時点で約束をしておく取引を言います。そして約束をした期日に、当初取り決めた時点よりも値上がり・値下がりしているかにかかわらず当初約束した価格で売買を行います。

株価指数先物取引の場合、その売買の対象が日経225や東証株価指数(TOPIX)のような株価指数となります。この株価指数先物取引は日本だけではなく、海外の株価指数を対象にしたものも存在します。

特に留意すべき事項

1投資者が購入できる1日当たりの金額に上限を設定する等、購入にあたっては制限を設ける場合があります。詳しくは販売会社にご確認ください。

日々の基準価額の値動きは、新興株式市場の値動きの2倍に連動するとは限らず、そのずれが大きくなる場合があります。主な要因は以下の通りです。

- 取引を行った株価指数先物取引の約定値段と、当該日の評価値段の差

新興株式市場を対象とする株価指数先物取引およびその対象資産である新興株式市場は、株式市場全体もしくは大型企業を対象とする株価指数先物取引やその対象資産等に比べて流動性が低いため、新興株式市場を対象とする株価指数先物取引を行った場合は、約定値段と評価値段の差が恒常的に発生すると見込まれるほか、その差が非常に大きくなる場合があります。 - 株価指数先物取引やその対象資産の大幅な変動や流動性が低下した場合における売買対応の影響

- 必要な株価指数先物取引量の全部または一部における取引不成立

- 新興株式市場と利用する株価指数先物取引の値動きの差

- 信託報酬、監査費用、売買委託手数料等の負担

- 株価指数先物取引の最低取引単位の影響

- 株価指数先物取引のロールオーバー(短い限月の取引を決済し、より長い限月の取引に乗換える)時に発生する売買委託手数料やキャリー・コスト等のコスト負担や、限月の異なる先物間の価格差の変動の影響

やむを得ない事情がある場合等には、委託会社の判断により、購入・換金の申込みの受付を中止することおよびすでに受付けた購入・換金の申込みの受付を取消すことがあります。

2大きく値上がり、大きく値下がり

相場上昇時にはファンドの基準価額が大きく値上がりする代わりに、相場下落時にはファンドの基準価額が大きく値下がりします。従って、「これから相場が上昇する」との相場観の通りになった時には大きく収益を得られ、逆に相場観が外れた場合には大きな損失を被ります。

また、いずれの場合にも2日以上離れた日同士の基準価額を比べても、新興株式市場の騰落率に対して2倍になるとは限りません。

基準日と2日後の新興株式市場を比べると、100→120と変化したため騰落率は+20%となります。

しかし、この間のファンドの基準価額はこの2倍の値動き、+40%で140にはなりません。

基準日と2日後の新興株式市場を比べると、100→80と変化したため騰落率は▲20%となります。

しかし、この間のファンドの基準価額はこの2倍の値動き、▲40%で60にはなりません。

3新興株式市場がもみ合った場合には、

基準価額は押し下げられる

新興株式市場がもみ合う(一定の範囲内で、上昇と下落を繰り返す)場合に基準価額が押し下げられてしまうのは、当ファンドの大きな弱点です。

2日後、4日後において、新興株式市場が基準日と同じ100に戻っても、ファンドの基準価額は元に戻りません。このような新興株式市場の値動きが続く場合には、さらに基準価額は時間の経過とともに押し下げられてしまいます。

長い期間保有するということはそれだけ、もみ合い相場に遭遇する可能性も高くなります。従って、当ファンドは、一般的に中長期の投資には向かず、比較的短期間の投資に向いている金融商品です。 当ファンドは購入したら持ちっぱなし、ではなく投資家の皆さまご自身で利益確定・損切りのルールを決めてお取引いただくことをお勧めします。

販売会社の一覧

-

- 販売会社

- ウェブサイト

- 取扱ファンド

- ※販売会社は50音順で表示しています