楽天USリート・トリプルエンジン・プラス (レアル)毎月分配型

日本経済新聞掲載名:3エンジR+

- 基本情報

- 目的・特色

- 為替レート

- Q&A

- 販売会社

-

- ノーロード

毎月の生活にゆとりをプラス。

米国リートに実質的に投資するとともに「リートのカバード・コール戦略」、「ブラジル・レアル戦略」および「米ドル/円のカバード・コール戦略」の4つの収益の源泉(エンジン)を組み合わせ、安定した収益の確保と中長期的な成長を目指します。ネット注文なら原則購入時手数料0円!

※1 インターネットでのお申込みの場合

-

- 運用報告書

- 交付運用報告書

- 運用報告書(全体版)

- 過去の運用報告書(全体版)

お知らせ・臨時レポート

基本情報

-

- 商品分類

- 追加型投信 / 海外 / 不動産投信

- 決算日

- 年12回:毎月17日(休業日の場合は翌営業日)

- お申込不可日

- お申込不可日一覧をご覧ください

-

- 設定日

- 2016年1月7日

- 信託期間

- 2026年1月16日まで

- 為替ヘッジ

- なし

運用状況

-

- 基準日

- 基準価額(1万口当たり)

- 前日比

- 純資産総額

-

基準価額の推移

- 基準価額および分配金再投資基準価額は、信託報酬控除後のものです。

- 分配金再投資基準価額とは、税引前の収益分配金を決算日に再投資したものとみなして計算したものです。

- 手数料・税金等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 分配金額は収益分配方針に基づいて、委託会社が決定しますが、委託会社の判断により分配を行わない場合もあります。

- 上記グラフおよびデータは過去のものであり、将来の運用成果等を約束するものではありません。

分配金の履歴

-

- 決算期

- 決算日

- 分配金

- 基準価額(分配落ち後)

- 累積分配金

-

- 直近12期

- 設定来

- 収益分配金に関するご留意事項

-

- 分配金はすべて、1万口当たり、税引き前の金額です。

- ファンドの収益分配は、原則として毎決算時に収益分配方針に基づき行われ、その分配金額は、委託会社が基準価額水準、市況動向等を勘案して決定します。ただし、必ず分配を行うものではなく、将来の分配金の支払いおよびその金額について保証するものではありません。過去の分配金実績は、将来の分配金の水準を示唆・保証するものではありません。

- 分配金は、預貯金の利息とは異なり、投資信託の純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。

- 分配金は、計算期間中に発生した収益(経費控除後の配当等収益および評価益を含む売買益)を超えて支払われる場合があります。その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。また、分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。

- 投資者のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。

「収益分配金に関するご留意事項」を詳しく見る

ファンドの目的

当ファンドは、安定した収益の確保と投資信託財産の中長期的な成長を目指して運用を行います。

ファンドの特色

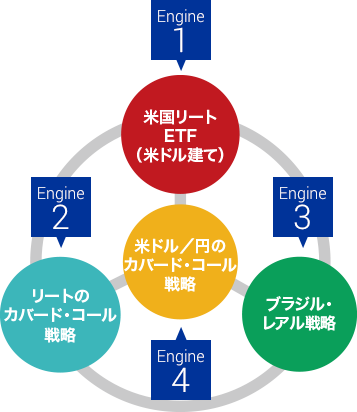

4つ(3プラス1)の収益の源泉(エンジン)を活用したファンドです。

当ファンドは、主に外国投資信託(※1)を通じて、➀米国リートに実質的に投資するとともに、➁米国リートETFのコール・オプションの売却によってオプション・プレミアム収入を獲得する「リートのカバード・コール戦略」、➂円売り / ブラジル・レアル買いの為替取引により円とブラジル・レアルの金利差相当分の収益と対円でのブラジル・レアルのパフォーマンスの獲得を目指す「ブラジル・レアル戦略」、そして、➃円に対する米ドルのコール・オプションの売却によってオプション・プレミアム収入を獲得する「米ドル/円のカバード・コール戦略」という、4つの収益の源泉(エンジン)を組み合わせ、安定した収益の確保と投資信託財産の中長期的な成長を目指して運用を行います。

※1 当ファンドの主要投資対象である「UBSユニバーサル・トラスト(ケイマン)Ⅲ-USリート・トリプルエンジン・プラス・ファンド(適格機関投資家専用)(ブラジル・レアル・クラス)」(以下「外国投資信託」という場合があります。)を指します。

- 3プラス1、すなわち4つのエンジン

-

- 1米国リートに実質的に投資することで、配当収益および米国リートの中長期的な値上がり益に期待します。

- 2米国リートETFのコール・オプションを実質的に売却することで、オプション・プレミアム収入による分配原資の獲得を目指します。

- 3円売り / ブラジル・レアル買いの為替取引を実質的に行うことで、円とブラジル・レアルの金利差相当分の収益による分配原資の獲得を目指します。また、対円でのブラジル・レアルの中長期的な為替差益に期待します。

- 4円に対する米ドルのコール・オプションを実質的に売却することで、オプション・プレミアム収入による更なる分配原資の獲得を目指します。

- 4つのエンジンにおける損益の構造

-

エンジン インカム性収益 キャピタル性収益/損失 1米国リートへの実質的な投資 + 配当収益 - + 米国リートの値上がり益…………➀

- - 米国リートの値下がり損…………➁

- + 米ドル高/円安による為替差益…➂

- - 円高/米ドル安による為替差損…➃

2リートのカバード・コール戦略 + 米国リートETFのオプション

・プレミアム(エンジン1におけるキャピタル性収益➀について)

- 権利行使価格を上回る値上がり益の放棄3ブラジル・レアル戦略 + 為替取引による円とブラジル・

レアルの金利差相当分の収益(※2)- + ブラジル・レアル高/円安による為替差益

- - 円高/ブラジル・レアル安による為替差損

4米ドル/円のカバード・コール戦略 + 円に対する米ドルのオプション・

プレミアム(エンジン1におけるキャピタル性収益➂について)

- 権利行使価格を上回る米ドル高/円安による為替差益の放棄

※2 「ブラジル・レアルの短期金利>日本の短期金利」の場合を想定しています。

- コール・オプションとは?

- 投資対象(リートなど)を特定の価格(権利行使価格)で特定の日(満期日)に買うことができる権利をいいます。

- オプション・プレミアムとは?

- オプションの買い手が売り手に支払う対価をいいます。

- 権利行使価格とは?

- オプションの権利行使の基準となる当該資産の価格をいいます。

- 上記は、当ファンドの主要投資対象である外国投資信託にかかる特色を説明するためのイメージであり、当ファンドの投資成果を示唆または保証するものではありません。

- 資金動向、市況動向等に急激な変化が生じたとき等、ならびに投資信託財産の規模によっては、また、やむを得ない事情が発生した場合には、上記のような運用ができない場合があります。

1米国リートへの実質的な投資

米国リートへの実質的な投資にあたっては、iシェアーズ 米国不動産ETF(米国リートETF)を活用します。

- iシェアーズ 米国不動産ETFとは?

- iシェアーズ 米国不動産ETFは、米国の不動産セクターの株式で構成される指数と同等の投資成果をあげることを目指しています。

- ダウ・ジョーンズ米国不動産キャップド指数とは?

- ダウ・ジョーンズ米国不動産キャップド指数は、不動産の保有・開発業および不動産投資信託(REIT)のサブ・セクターを含む米国の不動産セクター株のパフォーマンスを測る指標です。当インデックスは、ダウ・ジョーンズ米国金融セクター指数の一部であり、時価総額加重型のインデックスです。構成銘柄は浮動株調整されており、客観的な組み入れ基準を満たすものです。銘柄の入れ替えは四半期毎に行われます。

- 対象とする米国リートETFは、将来変更される場合があります。

- 上記は、当ファンドの主要投資対象である外国投資信託にかかる特色を説明したもので、当ファンドの投資成果を示唆または保証するものではありません。

- 資金動向、市況動向等に急激な変化が生じたとき等、ならびに投資信託財産の規模によっては、また、やむを得ない事情が発生した場合には、上記のような運用ができない場合があります。

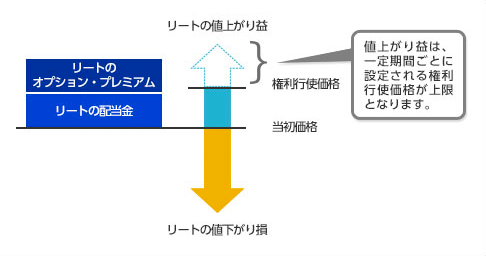

2リートのカバード・コール戦略

リートのカバード・コール戦略とは、米国リートETFを原資産とするコール・オプション売却から得られるオプション・プレミアムを活用し、インカム性収益を高めることを目指す戦略です。

- オプション・プレミアムはその後の米国リートETFの価格動向に関係なく獲得でき、一旦受け取ったオプション・プレミアムはオプションが行使されなかった(放棄された)場合でも返還する必要がありません。

- 売却したコール・オプションの権利行使価格を上回る米国リートETFの値上がりがあった場合、コール・オプションを行使されてしまうため、権利行使価格を上回る分の値上がり益は享受できません。

「短期での値上がりには追随できないが、値下がりした場合でもオプション・プレミアムが得られる」ことから、短期的な大幅上昇よりも安定的なインカム性収益を期待する場合には有効な手段と考えられます。

- リートのカバード・コール戦略の効果(損益)

-

- 原資産とは?

- 原資産とは、オプションなどのデリバティブ取引の対象となる資産のことを指します。

- 上記はイメージであり、実際の価格および水準、配当金、オプション・プレミアムとは異なります。また、投資成果を示唆または保証するものではありません。

- 上記は、1つの権利行使期間における当該戦略の損益を表したものであり、当ファンド全体の実際の損益を示したものではありません。

- 「リートのカバード・コール戦略の効果」は、リートの配当金の支払いがあったことを前提として損益を表したものです。

- 権利行使価格が当初価格以下に設定される場合、オプション・プレミアムが相対的に増加する一方、値上がり益はまったく享受できません。

- 当ファンドにおいて、カバード・コール戦略の損益は毎営業日に時価評価され、基準価額に反映されます。

- 上記は、当ファンドの主要投資対象である外国投資信託にかかる特色を説明したもので、当ファンドの投資成果を示唆または保証するものではありません。

- 資金動向、市況動向等に急激な変化が生じたとき等、ならびに投資信託財産の規模によっては、また、やむを得ない事情が発生した場合には、上記のような運用ができない場合があります。

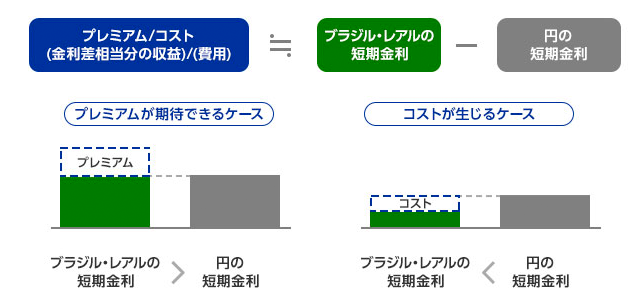

3ブラジル・レアル戦略(円売り / ブラジル・レアル買いの為替取引)

ブラジル・レアル戦略とは、円とブラジル・レアルの金利差相当分の収益と対円でのブラジル・レアルのパフォーマンスの獲得を目指す戦略です。具体的には、円売り / ブラジル・レアル買いの1ヵ月物外国為替先渡取引を毎月行った場合の投資成果が反映されます。

当該投資効果を得るために参照する外国為替先渡取引のロールの頻度等、詳細については変更の可能性があります。

- 為替取引におけるプレミアム(金利差相当分の収益) / コスト(金利差相当分の費用)について

-

- ブラジル・レアルの短期金利が、円の短期金利よりも高い場合、「プレミアム(金利差相当分の収益)」が期待できます。

- ブラジル・レアルの短期金利が、円の短期金利よりも低い場合、「コスト(金利差相当分の費用)」が生じます。

- 上記はイメージであり、実際のプレミアム / コストとは異なります。

- 上記は投資成果を示唆、保証するものではありません。

- 当ファンドの主要投資対象である外国投資信託では、NDF(ノン・デリバラブル・フォワード)により為替取引が行われます。この取引において取引価格に反映される為替取引によるプレミアム(金利差相当分の収益)/コスト(金利差相当分の費用)は、金利水準だけでなく当該通貨に対する市場参加者の期待や需給等の影響を受けるため、金利差から理論上期待される水準と大きく異なる場合があります。

- 「NDF(ノン・デリバラブル・フォワード)」とは、国外に資本が流出することを規制している等の状況下にある国の通貨の為替取引を行う場合に利用する為替先渡取引の一種で、当該通貨を用いた受渡しを行わず、主要通貨による差金決済のみとする条件で行う取引をいいます。

- 資金動向、市況動向等に急激な変化が生じたとき等、ならびに投資信託財産の規模によっては、また、やむを得ない事情が発生した場合には、上記のような運用ができない場合があります。

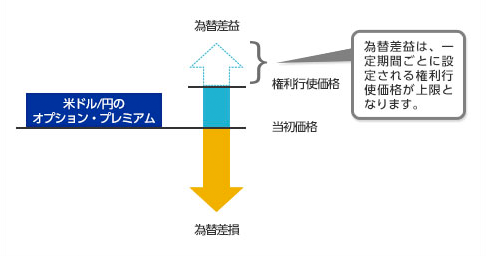

4米ドル/円のカバード・コール戦略

米ドル/円のカバード・コール戦略とは、円に対する米ドルのコール・オプション売却から得られるオプション・プレミアムを活用し、インカム性収益を高めることを目指す戦略です。

- オプション・プレミアムはその後の米ドル/円レートの動向に関係なく獲得でき、一旦受け取ったオプション・プレミアムはオプションが行使されなかった(放棄された)場合でも返還する必要がありません。

- 売却したコール・オプションの権利行使価格を超えて米ドルが円に対して上昇した場合、コール・オプションを行使されてしまうため、権利行使価格を上回る分の値上がり益は享受できません。

「対米ドルでの円安局面の為替差益は限られるが、円高局面でもオプション・プレミアムが得られる」ことから、円高のリスクを抑制しつつ、安定的なインカム性収益を期待する場合には有効な手段と考えられます。

- 米ドル/円のカバード・コール戦略の効果(損益)

-

- 上記はイメージであり、実際の価格および水準、配当金、オプション・プレミアムとは異なります。また、投資成果を示唆または保証するものではありません。

- 上記は、1つの権利行使期間における当該戦略の損益を表したものであり、当ファンド全体の実際の損益を示したものではありません。

- 権利行使価格が当初価格以下に設定される場合、オプション・プレミアムが相対的に増加する一方、為替差益はまったく享受できません。

- 当ファンドにおいて、カバード・コール戦略の損益は毎営業日に時価評価され、基準価額に反映されます。

- 上記は、当ファンドの主要投資対象である外国投資信託にかかる特色を説明したもので、当ファンドの投資成果を示唆または保証するものではありません。

- 資金動向、市況動向等に急激な変化が生じたとき等、ならびに投資信託財産の規模によっては、また、やむを得ない事情が発生した場合には、上記のような運用ができない場合があります。

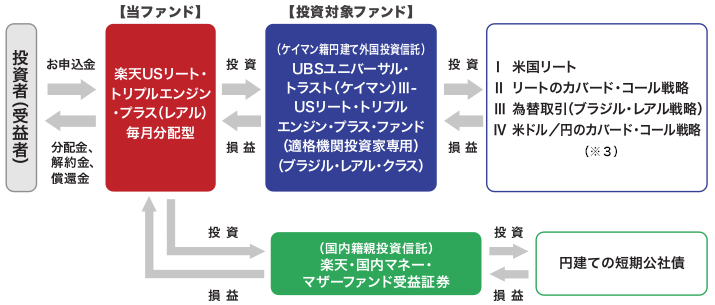

ファンドの仕組み

当ファンドは、以下の2本の投資信託証券に投資する「ファンド・オブ・ファンズ」です。外国投資信託への投資割合を高位に維持することを基本とします。

-

※3 当ファンドが投資対象とする外国投資信託において、米国リートへの投資、為替取引、リートおよび米ドル/円のカバード・コール戦略について、クレディ・スイス・インターナショナルを相手方とする担保付スワップ取引を通じて、その損益を享受します。投資対象ファンドについて、くわしくは、「投資対象ファンドの概要」をご参照下さい。

- クレディ・スイス・インターナショナルの概要

-

クレディ・スイス・インターナショナルは、2000年の金融サービス市場法(Financial Services and Markets Act 2000)に基づいた金融機関として、英国の健全性規制機構(Prudential Regulation Authority、略称”PRA”)に認可され、英国の金融行動監督機構(Financial Conduct Authority、略称”FCA”)及びPRAによる規制を受けています。

アドバイザリー、引受、金融サービス業務および、顧客本位の包括的戦略やトレーディング、サービス、ソリューションの提供を目的とし、金利、為替、株式、商品、クレジット等にリンクした幅広い資産クラスの金融商品およびデリバティブ・トレーディングをグローバルに提供しています。(2022年12月末現在)

- 資金動向、市況動向等に急激な変化が生じたとき等、ならびに投資信託財産の規模によっては、また、やむを得ない事情が発生した場合には、上記のような運用ができない場合があります。

分配方針について

- 毎月17日(休業日の場合は翌営業日)に決算を行い、収益分配方針に基づき分配を行います。ただし、将来の分配金の支払いおよびその金額について保証するものではありません。

- 分配対象額の範囲は、繰越分を含めた経費控除後の利子・配当等収益および売買益(評価損益を含む)等の全額とします。

- 収益分配額は、委託会社が基準価額水準、市況動向等を勘案して決定します。必ずしも分配が行われるものではありません。

- 収益分配のイメージ

-

- 上記はイメージであり、将来の分配金の支払いおよびその金額について示唆、保証するものではありません。

- 分配金額は、収益分配方針に基づいて委託会社が決定します。あらかじめ一定の額の分配をお約束するものではありません。分配金が支払われない場合もあります。

- 分配金は計算期間中に発生した収益を超えて支払われる場合があります。その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。

- 分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。

- 詳細は、「収益分配金に関する留意事項」をご参照ください。

主な投資制限

- 株式への直接投資は行いません。

- 投資信託証券への投資割合には制限を設けません。

- 外貨建資産への直接投資は行いません

投資対象ファンドの概要

以下は、2024年3月1日現在で委託会社が知り得る情報を基に作成しています。

-

- ファンド名

-

UBSユニバーサル・トラスト(ケイマン)Ⅲ-USリート・トリプルエンジン・プラス・ファンド

(適格機関投資家専用)(ブラジル・レアル・クラス)

-

- 形態

- ケイマン籍 / 外国投資信託 / 円建

-

- 運用目的および主な

運用方針 -

担保付スワップ取引を通じて実質的に、米国リート指数に連動する運用成果を目指すETFへ投資するとともに、同ETFおよび米ドル/円レートのカバード・コール戦略ならびにブラジル・レアル戦略を組み合わせることにより、インカム性収益の確保と投資信託財産の中長期的な成長を目指します。

※担保付スワップの相手方は、クレディ・スイス・インターナショナルです。

1. 米国リートへの投資にあたっては、ダウ・ジョーンズ米国不動産キャップド指数に連動することを目的としたETFを対象とします。

※対象とする指数、ETFは将来変更される場合があります。

2. 対象とする米国リートETFに対するコール・オプションの売却を行うこと(米国リートETFのカバード・コール戦略)により、オプション・プレミアムの確保を目指します。

3. 円に対する米ドルのコール・オプションの売却を行うこと(米ドル/円レートのカバード・コール戦略)により、オプション・プレミアムの確保を目指します。

4. 円売り / ブラジル・レアル買いの為替取引(ブラジル・レアル戦略)を行うことにより、円とブラジル・レアルの金利差相当分の収益と対円でのブラジル・レアルのパフォーマンスの獲得を目指します。

- 運用目的および主な

-

- 主な投資制限

-

- 純資産総額の10%を超える借り入れは行いません。

- 純資産総額の15%を超えて流動性の低い資産を組み入れることはありません。

- 単一の発行体および取引の相手方に対するエクスポージャーは投資信託財産の10%を超えないものとします。

- (ただし、担保付取引の場合は該当するエクスポージャーから当該担保の評価額を差し引くことができるものとします。)

-

- 分配方針

- 原則として、毎月行います。

-

- 申込手数料

- ありません。

-

- 管理報酬等

-

純資産総額に対し年0.50%

(担保付スワップ取引にかかる費用、受託会社、管理会社、事務代行会社、保管銀行への報酬、監査費用、弁護士費用等を含みます。)

ただし、その他ファンド運営に必要な各種経費等がかかる場合があります。

-

- 信託財産留保額

- 1口当たり純資産総額に対し0.30%

-

- 信託期間

- 原則として、2163年12月1日まで

-

- 管理会社

- UBSマネジメント(ケイマン)リミテッド

-

- ファンド名

- 楽天・国内マネー・マザーファンド

-

- 形態

- 国内籍親投資信託

-

- 運用方針

-

- 主として本邦通貨建ての短期公社債に投資し、安定した収益の確保を目指した運用を行います。

- ファンドの資金動向、証券市場の価格や売買高などの取引状況、その他取引所の売買停止等のやむを得ない事情等によって、上記のような運用ができない場合があります。

-

- 主な投資制限

-

- 株式への投資は行いません。

- 外貨建資産への投資は行いません。

-

- 信託期間

- 無期限

-

- 決算日

- 毎年6月15日(休業日の場合は翌営業日)

-

- 収益分配方針

- 運用による収益は、信託終了時まで投資信託財産中に留保し、期中には分配を行いません。

-

- 申込手数料

- ありません。

-

- 信託報酬

- ありません。

-

- 設定日

- 2010年6月25日

-

- 委託会社

- 楽天投信投資顧問株式会社

-

- 受託会社

- 三井住友信託銀行株式会社

-

- 再信託受託会社

- 株式会社日本カストディ銀行

※上記の内容は、今後変更になる可能性があります。

対円為替レートの推移

2010年8月31日からのデータを元に掲載しております。毎週木曜に更新予定です。

出所:Bloombergのデータをもとに楽天投信投資顧問作成

- 上記グラフおよびデータは過去のものであり、将来の運用成果等を約束するものではありません。

- 当資料は信頼できると判断した情報等をもとに作成しておりますが、その正確性、完全性を保証するものではありません。

2024年5月17日現在

ファンドの仕組みについて

-

ファンド・オブ・ファンズとは何ですか?

- 「ファンド・オブ・ファンズ」とは、株式や債券などに直接投資するのではなく、複数の投資信託に投資する投資信託を指します。

-

当ファンドは、以下の2本の投資信託証券に投資する「ファンド・オブ・ファンズ」となります。

- ケイマン籍円建て外国投資信託「UBSユニバーサル・トラスト(ケイマン)Ⅲ-USリート・トリプルエンジン・プラス・ファンド(適格機関投資家専用)(ブラジル・レアル・クラス)」

- 国内親投資信託「楽天・国内マネー・マザーファンド受益証券」

-

運用の特色である、4つめのエンジンである米ドル/円のカバードコール戦略とはなんですか?

- 米ドル/円のカバード・コール戦略とは、円に対する米ドルのコール・オプション売却から得られるオプション・プレミアムを活用し、インカム性収益を高めることを目指す戦略です。

-

オプション・プレミアムはその後の米ドル/円レートの動向に関係なく獲得でき、一旦受け取ったオプション・プレミアムはオプションが行使されなかった(放棄された)場合でも返還する必要がありません。

しかし、売却したコール・オプションの権利行使価格を超えて米ドルが円に対して上昇した場合、コール・オプションを行使されてしまうため、権利行使価格を上回る分の値上がり益は享受できません。

対米ドルでの円安局面の為替差益は限られますが、円高局面でもオプション・プレミアムが得られることから、円高のリスクを抑制しつつ、安定的なインカム性収益を期待する場合には有効な手段と考えられます。

分配金について

-

分配金に関する方針を教えてください。

- 毎決算時に、原則として以下の方針に基づいて分配を行います。

-

- 毎月17日(休業日の場合は翌営業日)に決算を行い、収益分配方針に基づき分配を行います。ただし、将来の分配金の支払いおよびその金額について保証するものではありません。

- 分配対象額の範囲は、繰越分を含めた経費控除後の利子・配当等収益および売買益(評価損益を含む)等の全額とします。

- 収益分配額は、委託会社が基準価額水準、市況動向等を勘案して決定します。必ずしも分配が行われるものではありません。

スイッチングについて

-

「楽天USリート・トリプルエンジン(豪ドル)毎月分配型」とのスイッチング(乗換え)はできますか?

- スイッチングはできません。

-

一度当ファンドを売却し、他のファンドを買っていただくことになります。

売却資金を充当して次のファンドを買う場合、いつから買付可能となるかは販売会社によって異なりますので、販売会社にお問い合わせください。なお、売却の際には所定の信託財産留保額がかかります。

販売会社の一覧

-

- 販売会社

- ウェブサイト

- 取扱ファンド

-

- ※販売会社は50音順で表示しています