楽天ボラティリティ・ファンド(毎月分配型) / (資産成長型)

- 愛称:楽天ボルティ

- 日本経済新聞掲載名:ボルティ分配 / ボルティ成長

- 基本情報

- 目的・特色

- Q&A

- 販売会社

-

- ノーロード

- 成功報酬型

ご自身でポートフォリオを組まれる方に。

主にVIX先物を活用したボラティリティ関連指数に連動する投資商品(ボラティリティ関連資産)へ実質的な投資を行い、投資信託財産の成長を目指します。ご自身で長期分散投資ポートフォリオを組まれる場合に、その一部としてご活用ください。

※1 インターネットでのお申込みの場合

-

- 運用報告書

- 交付運用報告書

- 運用報告書(全体版)

- 過去の運用報告書(全体版)

-

- ファンド説明資料

- ファンド説明資料

お知らせ・臨時レポート

基本情報

-

- 商品分類

- 追加型投信 / 内外 / 資産複合 / 特殊型

- 決算日

-

- 「毎月分配型」は、毎月12日(休業日の場合は翌営業日)

- 「資産成長型」は、毎年4月12日および10月12日(休業日の場合は翌営業日)

- お申込不可日

- お申込不可日一覧をご覧ください

-

- 設定日

- 2014年4月23日

- 信託期間

- 2034年4月11日まで

- 為替ヘッジ

- あり(一部ヘッジ)

- 毎月分配型

- 資産成長型

運用状況

-

- 基準日

- 基準価額(1万口当たり)

- 前日比

- 純資産総額

-

基準価額の推移

- 基準価額および分配金再投資基準価額は、信託報酬控除後のものです。

- 分配金再投資基準価額とは、税引前の収益分配金を決算日に再投資したものとみなして計算したものです。

- 手数料・税金等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 分配金額は収益分配方針に基づいて、委託会社が決定しますが、委託会社の判断により分配を行わない場合もあります。

- 上記グラフおよびデータは過去のものであり、将来の運用成果等を約束するものではありません。

分配金の履歴

-

- 決算期

- 決算日

- 分配金

- 基準価額(分配落ち後)

- 累積分配金

-

- 直近12期

- 設定来

- 収益分配金に関するご留意事項

-

- 分配金はすべて、1万口当たり、税引き前の金額です。

- ファンドの収益分配は、原則として毎決算時に収益分配方針に基づき行われ、その分配金額は、委託会社が基準価額水準、市況動向等を勘案して決定します。ただし、必ず分配を行うものではなく、将来の分配金の支払いおよびその金額について保証するものではありません。過去の分配金実績は、将来の分配金の水準を示唆・保証するものではありません。

- 分配金は、預貯金の利息とは異なり、投資信託の純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。

- 分配金は、計算期間中に発生した収益(経費控除後の配当等収益および評価益を含む売買益)を超えて支払われる場合があります。その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。また、分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。

- 投資者のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。

「収益分配金に関するご留意事項」を詳しく見る

運用状況

-

- 基準日

- 基準価額(1万口当たり)

- 前日比

- 純資産総額

-

基準価額の推移

- 基準価額および分配金再投資基準価額は、信託報酬控除後のものです。

- 分配金再投資基準価額とは、税引前の収益分配金を決算日に再投資したものとみなして計算したものです。

- 手数料・税金等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 分配金額は収益分配方針に基づいて、委託会社が決定しますが、委託会社の判断により分配を行わない場合もあります。

- 上記グラフおよびデータは過去のものであり、将来の運用成果等を約束するものではありません。

分配金の履歴

現在、分配金支払いの実績はございません。

ファンドの目的

当ファンドは楽天ボラティリティ・ファンド(適格機関投資家専用)(以下「主要投資先ファンド」といいます。)を主な投資対象とすることにより、主としてボラティリティ関連指数に連動する投資商品(ボラティリティ関連資産)への実質的な投資を行い、投資信託財産の成長を目指します。また、投資信託財産の一部を、米国短期国債を主な投資対象とする上場投資信託証券(ETF)に投資します。

当ファンドは、株式等の一般的リスク資産とは異なる、「代替投資資産」と呼ばれるものの一種です。株式等とともに、長期投資ポートフォリオの一部としてのご活用をお勧めします。

ファンドの特色

- 楽天ボルティ4つのポイント

-

1市場の暴落時に上昇が期待できるVIXを活用し、株式等の一般的リスク資産が暴落した際のヘッジ効果を期待します。

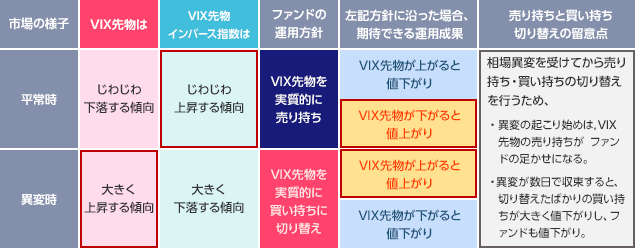

2VIX先物の期間構造の特徴をとらえ、平常時はVIX先物の実質的な売り持ちをすることで、収益獲得を目指します。

-

3動的にVIX先物の実質的な売り持ちと買い持ちを切り替えることで、市場暴落時のヘッジ効果と平常時の収益獲得の両立を狙います。

4「毎月分配型」と「資産成長型」、決算頻度の異なる2つのファンドよりお選びいただけます。

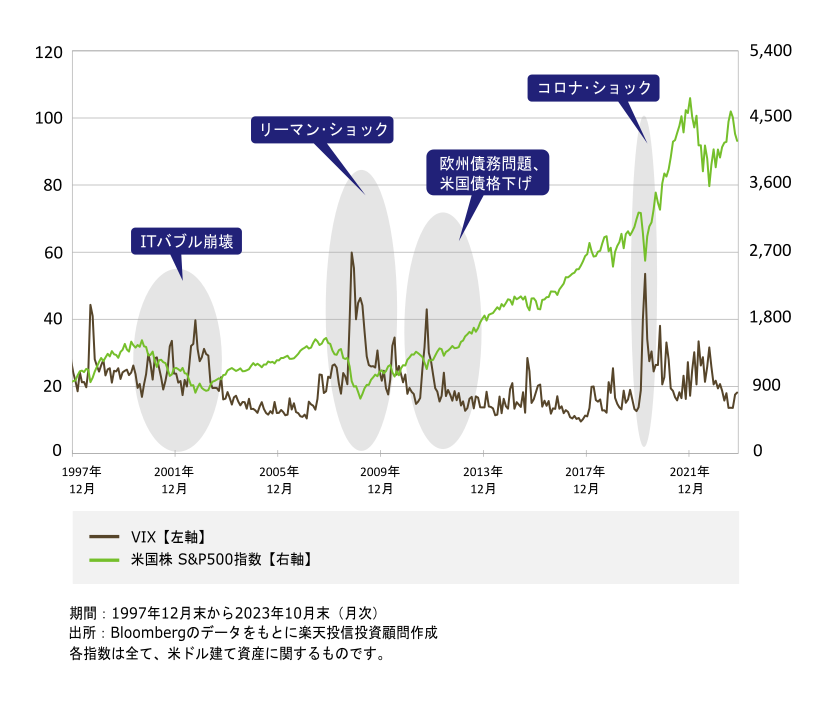

1VIXの活用による市場暴落時の収益期待

相場暴落時に大きく上昇する傾向にあるCboeボラティリティ指数(VIX)の先物を利用した商品を保有することにより、株式等の一般的リスク資産を持つ投資家のポートフォリオのヘッジ資産として機能することを目指します。

- VIXとは?

-

市場参加者が予想する米国株価指数S&P500の将来のボラティリティ(価格の振れ具合)をシカゴ・オプション取引所(Cboe)が数値化したものです。参加者たちが見込むボラティリティが高まるとVIXは上昇します。

一般的に相場の先行きに不確実性が高まるほど数値が上昇するとされ、たとえばリーマン・ショック時のような株式相場急落時に同指数は大きく上昇しました。VIXの数値が高い時ほど、市場参加者が相場の先行きに不安を持っているとも読めることから、別名「恐怖指数」とも呼ばれています。

VIXは相場暴落時に上昇する一方で、平常時には軟調に推移する傾向があります。そのため、相場暴落時にヘッジ資産として機能する反面、単純な持ち切りでは市場が落ち着きを取り戻すとともに価値を毀損することに注意が必要です。

- 市場急落時におけるVIXの動き

-

期間:1997年12月末から2024年4月末

出所:Bloombergのデータをもとに楽天投信投資顧問作成

各指数は全て、米ドル建て資産に関するものです。

上記グラフはVIXとS&P500指数の値動きの特徴をご案内することを目的としたものであり、参考情報として記載した各指数の過去の実績です。当ファンドの将来の運用成果等を示唆、あるいは保証するものではありません。

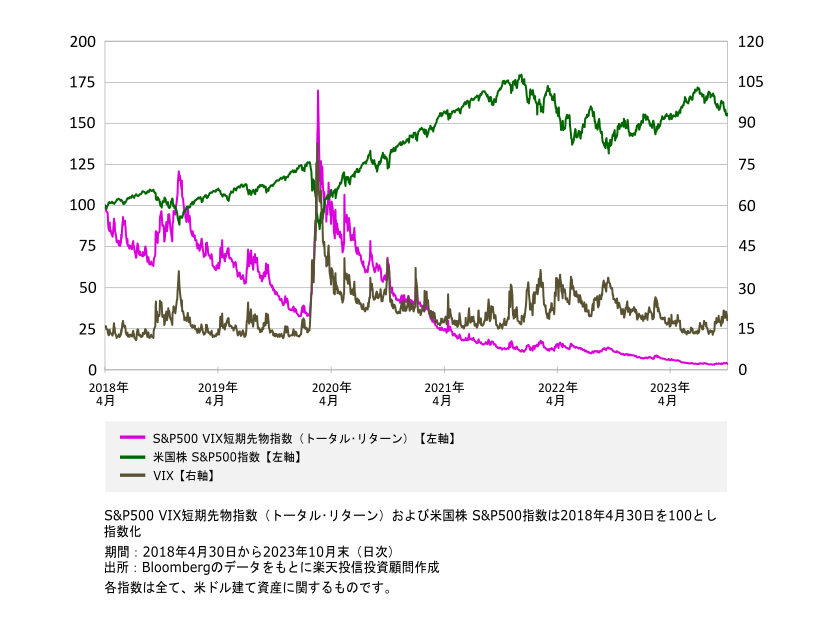

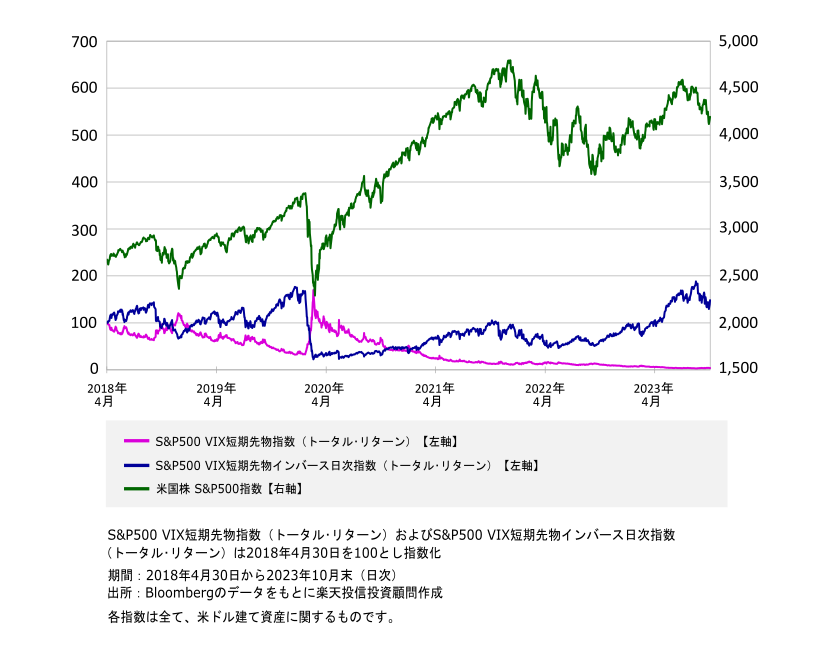

2平常時におけるVIX先物の実質的売り持ち

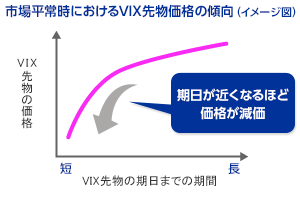

Point1で説明したVIXは、株式や債券のように実際に投資可能な資産ではないため、投資にあたっては「VIX先物」を活用することとなります。VIX先物においては、VIX自体よりもさらに平常時の下落が大きい傾向にあります。

当ファンドはこのVIX先物の「平常時における減価傾向」に着目し、VIX先物の単純な持ち切りではなく、平常時にはVIX先物の実質的な売り持ちを行います。

- VIXとVIX先物指数の推移

-

※2018年4月30日を100として指数化

期間:2018年4月30日から2024年4月末

出所:Bloombergのデータをもとに楽天投信投資顧問作成

各指数は全て、米ドル建て資産に関するものです。

上記グラフはVIX先物を利用した指数の値動きの特徴をご案内することを目的としたものであり、参考情報として記載した各指数の過去の実績です。当ファンドの将来の運用成果等を示唆、あるいは保証するものではありません。

- VIX先物の減価が大きくなる理由

-

先物取引とは、将来「ある品物を」「いつ」「いくつ」「いくらで」売買するか、をあらかじめ今の時点で約束をしておく取引を言います。

「相場が暴落し、見通しが立たなくなるほど数値が上昇する」傾向にあるVIXを売買の対象とした場合、期日までに相場の大きな変動が生じているという思惑があれば、数値は上昇します。

市場平常時においては、約束した売買を行う期日までの時間が短くなるほど「残りの期間で相場に大きな変動があるか、ないか」に対し安心感があるため、VIX先物は下落する傾向にあると考えられます。

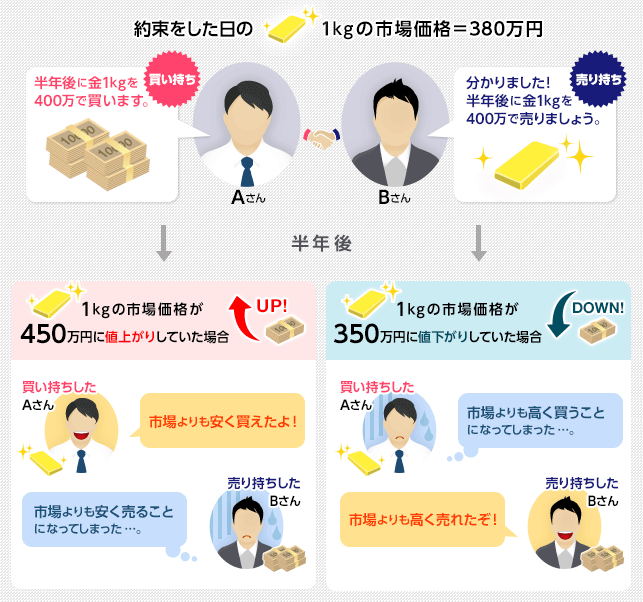

- 先物の「売り持ち」と「買い持ち」とは?

-

将来「ある品物を」「いつ」「いくつ」「いくらで」売買するか、をあらかじめ今の時点で約束し、約束した期日に当初取り決めた時点よりも市場価格が値上がり・値下がりしているかに関わらず、当初約束した価格で売買するのが先物取引です。

「売り持ち」は、【将来の時点で売る】約束をすることで、将来における市場価格が約束した売り付け価格を下回れば、利益を得られます。一方の「買い持ち」は、【将来の時点で買う】約束をすることで、将来における市場価格が約束した買い付け価格を上回れば、利益を得られます。

将来値下がりするであろう資産ならば先物の「売り持ち」を、将来値上がりするであろう資産ならば先物の「買い持ち」をすると、相場観の通りになった場合利益が得られると言えます。

なお、取引所に上場している先物は「売り持ち」「買い持ち」いずれの場合も約束の期日を待たずに、反対売買によって決済することも可能です。

- 先物取引における損益のイメージ

-

上記のイメージ図は、一般的な先物取引の仕組みについてわかりやすく説明するためにのみ作成しております。例として用いた金先物は、当ファンドの組み入れ対象資産とは何ら関係がありません。また上記イメージ図は、金現物および金先物の値動きについて今後の見解を示すものではありません。

3VIX先物の「売り持ち」と「買い持ち」の切り替え

Point2で示したとおり、VIX先物には「平常時における減価傾向」があります。平常時においてVIX先物は、期日が近づくにつれ価格が下落する傾向があるため、これを売り持ちすることで収益を得ることが期待できます。 実際にVIX先物の実質的な売り持ちの指数(VIX先物指数と逆の動きをする(インバース)指数)を見ると、暴落時には大きく下落する一方、平常時には一貫して大きく上昇しています。

- VIX先物指数とそのインバース型指数の推移

-

※2018年4月30日を100として指数化

期間:2018年4月30日から2024年4月末

出所:Bloombergのデータをもとに楽天投信投資顧問作成

各指数は全て、米ドル建て資産に関するものです。

上記グラフはVIX先物を利用した指数の値動きの特徴をご案内することを目的としたものであり、参考情報として記載した各指数の過去の実績です。当ファンドの将来の運用成果等を示唆、あるいは保証するものではありません。

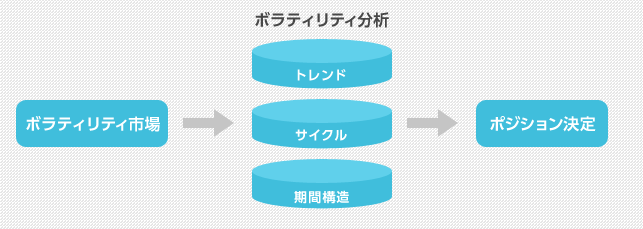

当ファンドでは、Point1で示した「VIXは相場暴落時に上昇し、平常時には下落する傾向」、Point2で示した「VIX先物は平常時、期日が近くなるほど下落しやすい」、そして上記で示した「VIX先物やVIX先物インバース指数はトレンドを持って動きやすい」性質を利用して、平常時はVIX先物を実質的に売り持ちし、市場に異変が起きると実質的な買い持ちに切り替える取引を行います。これによりイベント時に株式等の一般的リスク資産に対するヘッジ効果を得るとともに、平常時も収益を獲得できることが期待されます。

当ファンドでは、VIX先物の実質的な売り持ち・買い持ちを動的に切り替えることにより、市場異変時のヘッジ効果と平常時の収益獲得の両立を目指します。

なお、主要投資先ファンドにおいて外貨建て資産は80%以上を基本として、対円で為替ヘッジします。

- 当ファンドの運用プロセス

-

※ボラティリティ分析において活用する要素は上記に限りません。

- VIX先物、VIX先物インバース指数の値動き特徴と、ファンドの運用方針

-

上記「ファンドの運用方針」は、主要投資先ファンドにかかるものです。なお、資金動向や市況動向等によっては上記のような運用ができなかったり、期待できる運用成果を得られなかったりする場合があります。

4選べる「毎月分配型」と「資産成長型」

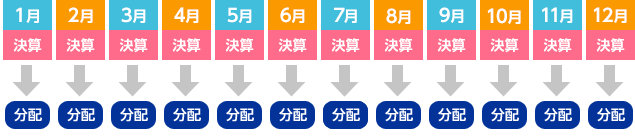

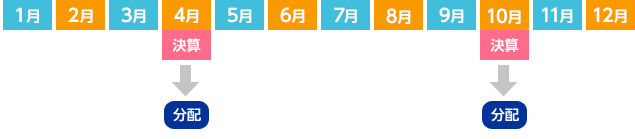

毎月分配型は毎月、資産成長型は年2回決算を行い、収益分配方針に基づき分配を行います。毎月分配型は分配金の安定的かつ定期的支払いを、資産成長型はファンド資産の長期的成長をそれぞれ重視しながら、委託会社が基準価額水準、市況動向等を勘案して収益分配額を決定します。

- 当ファンドの収益分配方針

-

- 分配対象額の範囲は、繰越分を含めた経費控除後の利子・配当等収益と売買益(評価益を含みます。)等の全額とします。

- 収益分配金額は、委託会社が基準価額水準、市況動向等を勘案して決定します。ただし、必ず分配を行うものではありません。

- 留保益の運用については特に制限を設けず、委託会社の判断に基づき、元本部分と同一の運用を行います。

- 毎月分配型(毎月決算)

-

毎月12日(休業日の場合翌営業日)に決算を行い、収益分配方針に基づき分配を行います。

毎月分配型(毎月決算)は分配金の安定的かつ定期的支払いを重視しながら、委託会社が基準価額水準、市況動向等を勘案して収益分配額を決定します。なお、必ず分配を行うものではありません。将来における分配金の支払いおよびその金額について保証するものではありません。

- 収益分配のイメージ

-

- 資産成長型(年2回決算)

-

毎年4月12日、10月12日(休業日の場合翌営業日)に決算を行います。

資産成長型(年2回決算)はファンド資産の長期的成長を重視しながら、委託会社が基準価額水準、市況動向等を勘案して収益分配額を決定します。なお、必ず分配を行うものではありません。将来における分配金の支払いおよびその金額について保証するものではありません。

- 収益分配のイメージ

-

上記はイメージ図であり、将来の分配金の支払いおよび金額について示唆、保証するものではありません。

ファンドの基準価額は変動します、投資元本や利回りが保証されているものではありません。

投資対象ファンドの概要

当ファンドの運用は、ファンド・オブ・ファンズ方式で行います。2024年4月末時点における当ファンドの投資対象ファンドの概要は以下の通りです。

- 楽天ボラティリティ・ファンド(適格機関投資家専用)

-

-

- 基本方針

- この投資信託は、投資信託財産の成長を目指して運用を行います。

-

- 主な投資対象

- ボラティリティ関連指数に連動する投資商品を主要投資対象とします。為替ヘッジのために為替先渡・予約取引も活用します。

-

- ファンドの特色

および投資方針 -

- 主として、ボラティリティ関連指数に連動する投資商品(ボラティリティ関連資産)への投資を行い、投資信託財産の成長を目指します。

- ボラティリティ関連資産への投資にあたっては、ボラティリティのトレンドおよび期間構造等を勘案しながら実質的な売り持ち、買い持ちおよびそれら投資比率を決定します。

- 組入外貨建資産の割合に応じて対円での為替ヘッジを行います。ヘッジ比率は80%程度以上を基本とします。

- ただし、資金動向、市況動向等に急激な変化が生じたとき等ならびに投資信託財産の規模によっては、また、やむを得ない事情が発生した場合には、上記のような運用ができない場合があります。

- ファンドの特色

-

- ベンチマーク

- なし

-

- 主な投資制限

-

- 株式への投資割合は、転換社債の転換および新株予約権(転換社債型新株予約権付社債の新株予約権に限ります。)の行使により取得したものに限り、投資信託財産の純資産総額の10%以下とします。

- 投資信託証券(但し、金融商品取引所等上場の投資信託証券を除きます。)への投資割合は、投資信託財産の純資産総額の5%以内とします。

- 同一銘柄の株式への投資割合は、取得時において投資信託財産の純資産総額の5%以下とします。

- 同一銘柄の転換社債および転換社債型新株予約権付社債への投資割合は、取得時において投資信託財産の純資産総額の10%以下とします。

- 外貨建資産への投資割合には制限を設けません。

-

- 信託報酬

- 純資産総額に対し、年0.055%(税抜年0.05%)

-

- 信託財産留保額

- 一部解約時の基準価額に0.5%の率を乗じて得た額

-

- 委託会社

- 楽天投信投資顧問株式会社

-

- 受託会社

- 三井住友信託銀行株式会社(再信託受託会社:株式会社日本カストディ銀行)

-

- 設定日

- 2014年3月18日

-

- 上場投資信託証券(ETF)

-

ファンド名 運用会社 実質的な投資対象 運用の基本方針 管理報酬等(年) iシェアーズ米国短期国債 ETF ブラックロック・ファンド・アドバイザーズ 残存期間1ヵ月以上1年未満の米国財務省証券 ICE米国短期国債指数に連動する運用成果を目指す 0.15% SPDR® ブルームバーグ米国国債1-3ヵ月 ETF SSgAファンズ・マネジメント・インク 残存期間1ヵ月以上3ヵ月未満の米国財務省証券 ブルームバーグ米国国債(1-3ヵ月)指数に連動する運用成果を目指す 0.1356%

※上記の内容は、今後変更になる場合があります。

- 特にご留意いただきたい事項

-

- 当ファンドはポートフォリオの一部として、株式等の一般的なリスク資産と併せて保有した場合に、十分な長期分散投資効果が得られることを目指して運用されますので、当ファンド単独では、株式等の一般的なリスク資産に匹敵するリスク(価格変動の度合い)を有する運用となることにご留意ください。ご投資にあたっては、株式等の一般的なリスク資産とともにポートフォリオの一部としてのご活用をお勧めします。

- 当ファンドは、相場が平常時と判断される場合にはVIX先物の実質的な売り持ちを行います。従って、予期せぬ材料で相場に急変が生じ、それを受けてVIXが急騰するような場面では、短期的に損失を被る可能性が高いことにご留意ください。

- 当ファンドは、相場急変を受けて、ポートフォリオがVIX先物の実質的な買い持ちに転じた以降もグローバル経済の混乱等が継続し、相場暴落につながっていった場合に高い収益を期待できる運用を行います。一方、VIX先物の実質的な買い持ちに転じた後に、相場異変の懸念が一過性のものに終わり、VIXが急落するような場合には損失を被る可能性が高いことにご留意ください。

- 上記は当ファンドへの投資にあたって特にご留意をお願いしたい事項ですが、当ファンドのリスクはこれらに限定されません。ご投資にあたって「投資リスク」も合わせてご確認ください。

2020年4月30日現在

VIX(Cboeボラティリティ指数)について

-

VIXの強みと弱みを簡単に教えてください。

-

【強み】株式等の一般的リスク資産が暴落するような混乱時に、指数が上昇する傾向であること。

【弱み】相場平常時には指数が下がってしまうこと、です。 - 従って相場平常時の下落傾向を軽減することができれば、株式等の一般的リスク資産をお持ちの方にとってのヘッジ資産となり得ることが期待できます。

-

【強み】株式等の一般的リスク資産が暴落するような混乱時に、指数が上昇する傾向であること。

-

VIXの値動きはどこかで見られますか。

- 一例として、下記リンクよりご確認いただけます。

-

ただし当ファンドはVIX、S&P500 VIX短期先物指数、あるいはS&P500 VIX短期先物指数と逆の動きをする指数(インバース指数)のいずれかに単純連動するインデックスファンドではありません。あくまで参考としてご覧ください。

(下記リンクをクリックすると、Bloombergのサイトが別ウィンドウで開きます。)

- ●VIX(Cboe SPXボラティリティ指数)はこちら。

(下記リンクをクリックすると、スタンダード・アンド・プアーズ社のサイトが別ウィンドウで開きます。)

-

VIX以外のボラティリティ関連指数は使わないのですか。

- 当面はVIX関連のみを対象とする方針です。

- 欧州市場や日本でも、ボラティリティ指数先物などがありますが、流動性等の観点から当面はVIX関連以外の活用は検討いたしません。

ファンドの運用について

-

VIX先物の実質的な「売り持ち」と「買い持ち」の切り替えは、どうやって判断するんですか?

ボラティリティのトレンド(方向感)や、期間構造(VIX関連資産の期日までの期間による価格の違い)などを総合し、投資判断します。

-

VIX先物の売り・買いのどちらをどれだけ持っているかを見たいのですが、どこに開示されていますか。

月次レポートや運用報告書で、主要投資先ファンドにおいて保有している投資商品やレポート対象期間の運用状況をご報告します。

-

どうして為替ヘッジするのでしょうか。

- 為替には長期的収益が得られる仕組みが備わっていないことと、市場混乱時には概ね円高に振れやすいことが理由です。

- 当ファンドはお客様のポートフォリオのヘッジ資産としての機能を果たすことを目標としています。従って保有しているだけで収益を得られる仕組みがない、かつイベント時における基準価額押し下げ要因となる可能性の高い為替は、目標の阻害要因ともなり得ると考えます。 なお、為替は主要投資先ファンドにおいてその組入れ外貨建て資産の概ね8割以上を、対円でヘッジします。

基準価額の値動きについて

-

「イベント時に上がる」「平常時も収益が期待できる」と聞くと、いいところ取りのように思えます。このファンドの弱点は何ですか?

- 「相場の荒れ始め」数日は、VIX指数の上昇に追随できない可能性があります

-

平常時に保有していたVIX先物の売り持ちを段階的に手放し、買い持ちに切り替える方針で運用します。そのため相場の荒れ始め(=VIX指数の上昇し始め)は、VIXと逆の値動きをする売り持ちを多く保有しているためファンドの基準価額は下落する傾向にあります。

また、買い持ちに切り替えてから、結局すぐに相場が沈静化しVIXが急落する場合には、VIXに連動する買い持ちのポジションがファンドの基準価額押し下げ要因になります。

-

基準価額が急激に下がった場合の報告はしてもらえるのですか?

- はい。基準価額が1営業日で5%以上、下落した場合に臨時レポートを発行します。

- 上記臨時レポート、運用報告書、月次レポートのほかにも、当社が必要と判断した場合には報告や開示を行ってまいります。

ファンドの費用について

-

成功報酬制度を導入する意図は何ですか。

- 利益が出なくても徴収する基本報酬額を、一般的なアクティブ型の株式投資信託よりも安く抑えました。

- ボラティリティという特殊な投資資産でもあり、基本報酬額を低めに抑えたうえで、利益が得られたときのみ成功報酬を追加で徴収する仕組みにしています。

-

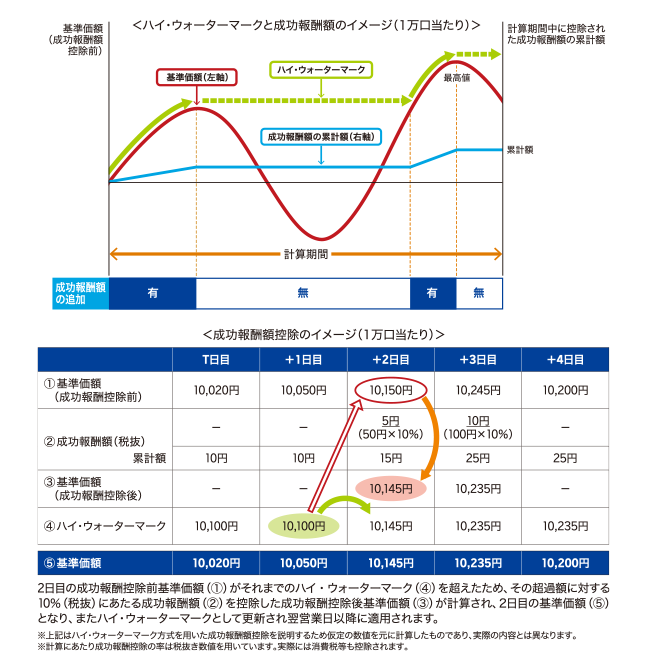

成功報酬額の計算の仕方を教えてください。

成功報酬額控除前の基準価額とハイ・ウォーターマークを比較し、ハイ・ウォーターマーク超過分の11%(税抜10%)の額を算定し、成功報酬額として徴収され、成功報酬が控除された額を基準価額として公表します。なお、決算日に分配金が支払われた場合には、ハイ・ウォーターマークから分配金相当額が差し引かれ、翌営業日以降のハイ・ウォーターマークとします。

ご注意

ある営業日においていったん発生し、基準価額から控除された成功報酬額は、たとえその後基準価額が下落したとしても減額ないし払い戻されることはありません。

計算期末に分配金が支払われる場合は、翌期以降のハイ・ウォーターマークは、対応する分配金に相当する額が調整されます。

上図はハイ・ウォーターマーク方式を用いた成功報酬額受領についての理解を深めるための概念図であり、当ファンドの将来の運用成果を保証または示唆するものではありません。

-

決算日にハイ・ウォーターマークを更新し、かつ分配を行う場合、成功報酬額はどんな順番で計算するのですか?

成功報酬額(ハイ・ウォーターマーク超過分の11%(税抜10%))を先に徴収した後、分配金額を差し引きます。

-

信託財産留保額って何ですか?また、そのお金はどこへ行ってしまうのですか?

現金化(組入れ資産売却)の費用を負担いただく意図で徴収します。信託財産留保額は運用会社や販売会社がいただくのではなく、ファンドの中に組み入れられます。

決算・分配金について

-

毎月分配型は、どの程度の分配を出すのですか?

- 分配水準は、決算の都度「分配方針」に従って当社が判断します。

-

ファンドが収益を得られれば、安定的にお出しする予定です。

なお、「中長期における成長を期待するポートフォリオのヘッジ資産」としての役割をより重視される方には、「資産成長型」が適しています。

-

資産成長型は、分配しないものと考えた方が良いですか。

- 中長期での資産の成長を念頭に置いたコースのため、積極的な分配は行わない方針です。

- より分配金を楽しみにしたい方には、「毎月分配型」が適しています。

買付・売却について

-

毎月分配型から資産成長型へのスイッチングはできますか?

- できません。

- コースを変更されたい場合には、一度売却いただき、新たに買付ていただく必要があります。

販売会社の一覧

-

- 販売会社

- ウェブサイト

- 取扱ファンド

-

(毎月分配型のみ取扱い)

(毎月分配型のみ取扱い)- 公式サイトへ移動する

- 取扱ファンド一覧

- ※販売会社は50音順で表示しています