グローバルAZファンド

Aコース/Bコース/Cコース/Dコース/Eコース

- 日本経済新聞掲載名:グロAZA / グロAZB / グロAZC / グロAZD / グロAZE

- 基本情報

- 目的・特色

- 販売会社

-

資金の特性に応じて、5種類のファンドからお選びいただけます

日本を含む先進国の株式および債券(「Eコース」は、日本を含む先進国の株式)に分散投資します。リスク許容度等、資金の特性に応じて「A~Eコース」の5つのファンドよりお選びいただけます。

-

- 運用報告書

- 交付運用報告書

- 運用報告書(全体版)

- 過去の運用報告書(全体版)

-

- ファンド説明資料

- ファンド説明資料

お知らせ・臨時レポート

基本情報

-

- 商品分類

- 「A~Dコース」:追加型投信 / 内外 / 資産複合

「Eコース」:追加型投信 / 内外 / 株式

- 決算日

- 年1回:9月20日(休業日の場合は翌営業日)

- お申込不可日

- お申込不可日一覧をご覧ください

-

- 設定日

- 2021年5月14日

- 信託期間

- 無期限

- 為替ヘッジ

- 「A~Dコース」:あり(部分ヘッジ)

「Eコース」:なし

- Aコース

- Bコース

- Cコース

- Dコース

- Eコース

運用状況

-

- 基準日

- 基準価額(1万口当たり)

- 前日比

- 純資産総額

-

基準価額の推移

- 基準価額および分配金再投資基準価額は、信託報酬控除後のものです。

- 分配金再投資基準価額とは、税引前の収益分配金を決算日に再投資したものとみなして計算したものです。

- 手数料・税金等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 分配金額は収益分配方針に基づいて、委託会社が決定しますが、委託会社の判断により分配を行わない場合もあります。

- 上記グラフおよびデータは過去のものであり、将来の運用成果等を約束するものではありません。

分配金の履歴

現在、分配金支払いの実績はございません。

運用状況

-

- 基準日

- 基準価額(1万口当たり)

- 前日比

- 純資産総額

-

基準価額の推移

- 基準価額および分配金再投資基準価額は、信託報酬控除後のものです。

- 分配金再投資基準価額とは、税引前の収益分配金を決算日に再投資したものとみなして計算したものです。

- 手数料・税金等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 分配金額は収益分配方針に基づいて、委託会社が決定しますが、委託会社の判断により分配を行わない場合もあります。

- 上記グラフおよびデータは過去のものであり、将来の運用成果等を約束するものではありません。

分配金の履歴

現在、分配金支払いの実績はございません。

運用状況

-

- 基準日

- 基準価額(1万口当たり)

- 前日比

- 純資産総額

-

基準価額の推移

- 基準価額および分配金再投資基準価額は、信託報酬控除後のものです。

- 分配金再投資基準価額とは、税引前の収益分配金を決算日に再投資したものとみなして計算したものです。

- 手数料・税金等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 分配金額は収益分配方針に基づいて、委託会社が決定しますが、委託会社の判断により分配を行わない場合もあります。

- 上記グラフおよびデータは過去のものであり、将来の運用成果等を約束するものではありません。

分配金の履歴

現在、分配金支払いの実績はございません。

運用状況

-

- 基準日

- 基準価額(1万口当たり)

- 前日比

- 純資産総額

-

基準価額の推移

- 基準価額および分配金再投資基準価額は、信託報酬控除後のものです。

- 分配金再投資基準価額とは、税引前の収益分配金を決算日に再投資したものとみなして計算したものです。

- 手数料・税金等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 分配金額は収益分配方針に基づいて、委託会社が決定しますが、委託会社の判断により分配を行わない場合もあります。

- 上記グラフおよびデータは過去のものであり、将来の運用成果等を約束するものではありません。

分配金の履歴

現在、分配金支払いの実績はございません。

運用状況

-

- 基準日

- 基準価額(1万口当たり)

- 前日比

- 純資産総額

-

基準価額の推移

- 基準価額および分配金再投資基準価額は、信託報酬控除後のものです。

- 分配金再投資基準価額とは、税引前の収益分配金を決算日に再投資したものとみなして計算したものです。

- 手数料・税金等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 分配金額は収益分配方針に基づいて、委託会社が決定しますが、委託会社の判断により分配を行わない場合もあります。

- 上記グラフおよびデータは過去のものであり、将来の運用成果等を約束するものではありません。

分配金の履歴

現在、分配金支払いの実績はございません。

ファンドの目的

当ファンドは、投資信託財産の成長を目指して運用を行います。

ファンドの特色

1日本を含む先進国の株式および債券に分散投資します※

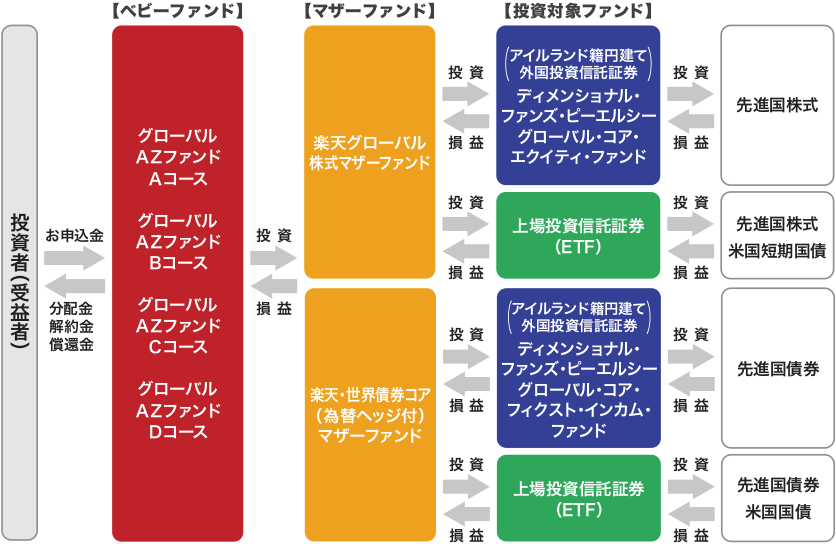

- 楽天グローバル株式マザーファンドおよび楽天・世界債券コア(為替ヘッジ付)マザーファンド(以下、両ファンドを総称して「マザーファンド」といいます。)受益証券を主要投資対象とします。

- マザーファンド受益証券への投資を通じて、実質的に日本を含む先進国の株式および債券を主要投資対象として広く分散投資を行うことで、リスク分散を図りながら収益の獲得を目指します。

- 楽天グローバル株式マザーファンド受益証券における実質組入外貨建資産については、原則として為替ヘッジを行いません。楽天・世界債券コア(為替ヘッジ付)マザーファンド受益証券については、その主要投資対象とする投資信託証券を通じて、原則として実質組入外貨建資産の対円での為替ヘッジを行います。

※「Eコース」は、楽天グローバル株式マザーファンド受益証券を主要投資対象とし、実質的に日本を含む先進国の株式に分散投資します。

- ファンドの仕組み(Aコース/Bコース/Cコース/Dコース)

-

各ファンドは、「楽天グローバル株式マザーファンド」および「楽天・世界債券コア(為替ヘッジ付)マザーファンド」を親投資信託(「マザーファンド」)とするファミリーファンド方式で運用します。

また、マザーファンドへの投資を通じて、先進国の株式および債券に分散投資する投資信託証券に投資します。なお、マザーファンドでは、投資対象ファンドのうち外国投資信託証券の組入れを高位に維持することを基本とします。

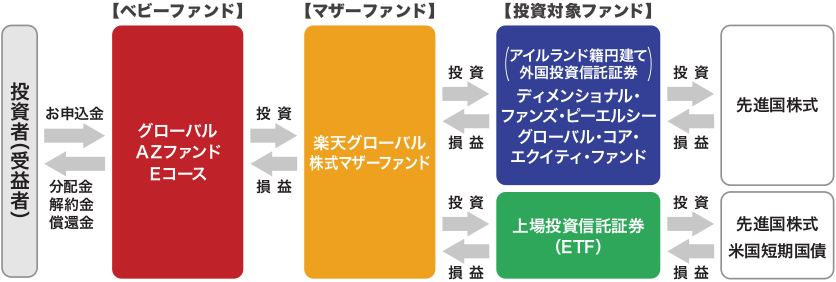

- ファンドの仕組み(Eコース)

-

- ※投資対象ファンドについて、くわしくは、「投資対象ファンドの概要」をご参照下さい。

当ファンドは、「楽天グローバル株式マザーファンド」を親投資信託(「マザーファンド」)とするファミリーファンド方式で運用します。

また、マザーファンドへの投資を通じて、先進国株式に分散投資する投資信託証券に投資します。なお、マザーファンドでは、投資対象ファンドのうち外国投資信託証券の組入れを高位に維持することを基本とします。

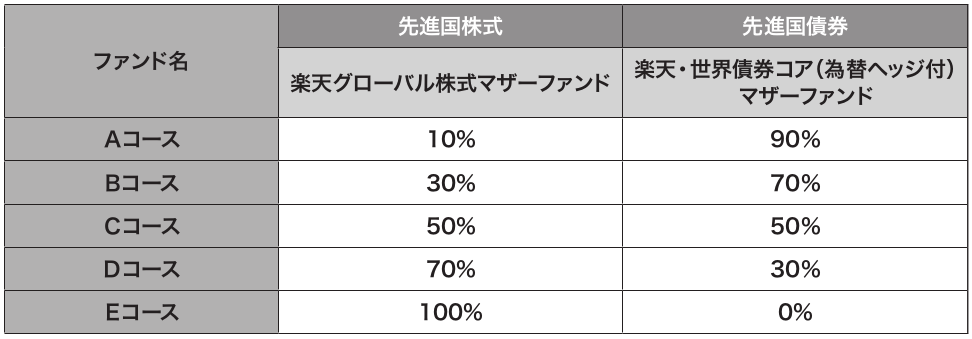

2資金の特性に応じて、5種類のファンドから

お選びいただけます

- リスク許容度等、資金の特性に応じて「Aコース」、「Bコース」、「Cコース」、「Dコース」、「Eコース」の5つのファンドよりお選びいただけます。

- 各ファンドにおける、マザーファンドを通じた先進国株式および債券の基本組入比率は以下の通りとします。

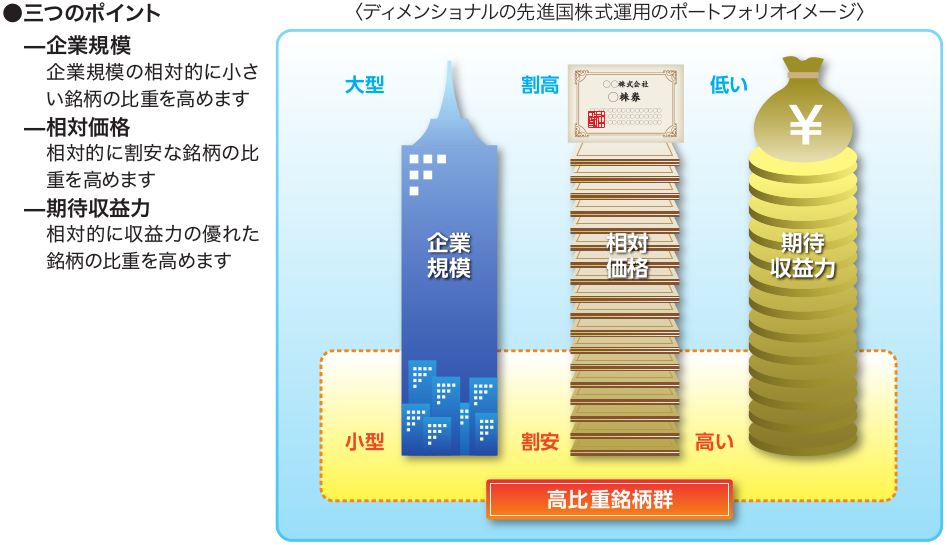

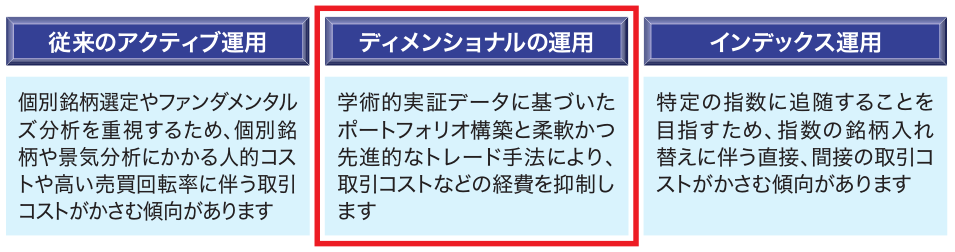

3学術的研究をベースにした、ディメンショナル独自の

投資哲学による運用

マザーファンド受益証券への投資を通じて、主として、ディメンショナル・ファンド・アドバイザーズが運用する投資信託証券へ投資します。

ディメンショナル・ファンド・アドバイザーズの

先進国株式運用の特徴

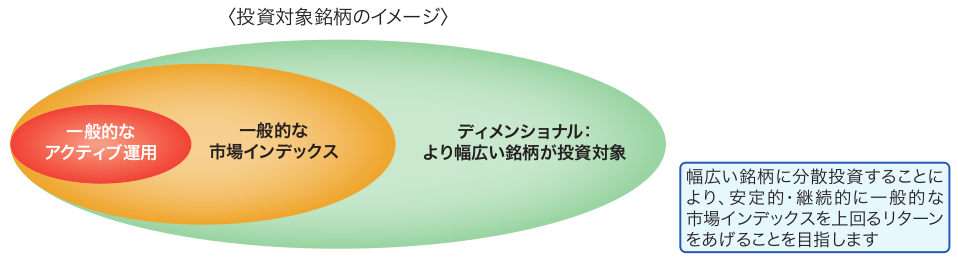

学術的研究により、持続性や信頼性が確認された収益源に着目します。

幅広い銘柄に分散投資します。

※ここでいう一般的な市場インデックスとは、MSCIワールド・インデックスを指します。MSCIワールド・インデックスとは、MSCI Inc.が開発した指数で、先進国株式の代表的な指数です。

柔軟かつ先進的なトレード手法により、取引コストなどの経費を最小限に抑制することを目指します。

- 上記はディメンショナル・ファンド・アドバイザーズの先進国株式運用のイメージであり、特徴やその内容のすべてを表したものではありません。

ディメンショナル・ファンド・アドバイザーズの

世界債券運用の特徴

学術的研究により、持続性や信頼性が確認された収益源に着目します。

●二つのポイント

― 期間プレミアム(=満期までの期間に応じた収益期待)

― クレジット(信用)プレミアム(=発行体の信用リスクの対価としての収益期待)

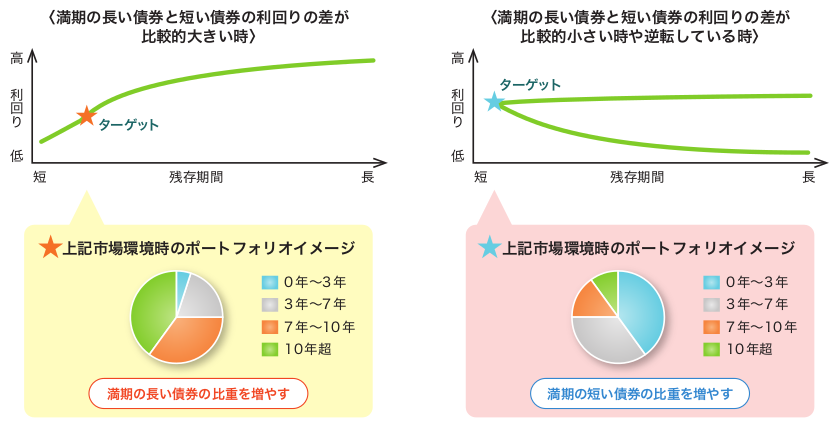

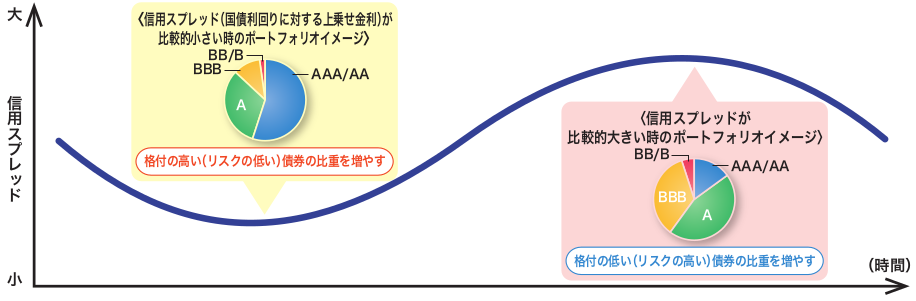

市場環境に合わせて、ポートフォリオの「満期までの残存期間別構成」と「格付別構成」を機動的に調整します。

●満期までの残存期間別構成を調整する戦略(期間プレミアムに着目)

●格付別構成を調整する戦略(クレジット(信用)プレミアムに着目)

個別銘柄やマクロ経済の分析にかかるコストや取引コストなどの経費を最小限に抑制することを目指します。

― 学術的実証データに基づいたポートフォリオ構築により、個別銘柄や景気分析にかかる人的コストを抑制します

― 柔軟かつ先進的なトレード手法により、取引コストを抑制します

- 上記はディメンショナル・ファンド・アドバイザーズの世界債券運用のイメージであり、特徴やその内容のすべてを表したものではありません

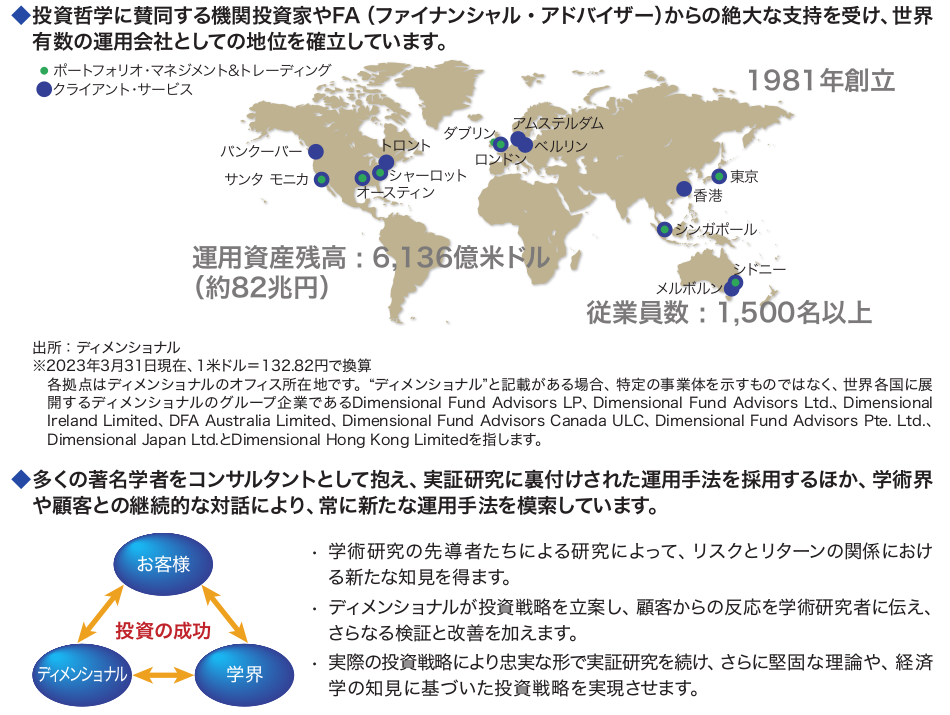

- ディメンショナル・ファンド・アドバイザーズとは?

-

- 資金動向、市況動向等に急激な変化が生じたとき等、ならびに投資信託財産の規模によっては、また、やむを得ない事情が発生した場合には、上記のような運用ができない場合があります。

投資対象ファンドの概要

以下は、2024年3月末現在で委託会社が知り得る情報を基に作成しています。

楽天グローバル株式マザーファンド受益証券への投資を通じて投資対象とする投資信託証券です。

-

- ファンド名

- ディメンショナル・ファンズ・ピーエルシー グローバル・コア・エクイティ・ファンド

-

- 形態

- アイルランド籍/外国投資信託証券/円建て

-

- 運用目的および主な

運用方針 - 中長期的なトータルリターンの最大化を目指します。主要な取引所で取引されている先進国株式を主要投資対象とし、広範な企業が発行する株式への分散投資を行います。運用にあたっては相対的に割安と判断される株式や時価総額の比較的小さな株式に比重を置いた投資を行い、収益性や流動性なども考慮の上、組入れ銘柄を選定します。

- 運用目的および主な

-

- 主な投資制限

-

- 主要な取引所で取引されている先進国株式を主要投資対象とし、新興国株式への投資は原則として純資産総額の20%を超えないものとします。

- 原則として、単一の発行体当りの投資額は純資産総額の10%を超えないものとします。

- 原則として、為替ヘッジは行いません。

-

- 申込手数料

- ありません。

-

- 管理報酬等

-

ファンドでは、管理報酬等として運用報酬およびその他の費用がかかります。

管理報酬等(実績):年0.26%(2024年3月31日現在)-

- 運用報酬

- 年0.22%

-

- その他の費用

- 受託報酬、管理事務代行報酬、保管報酬、登録・名義書換事務代行報酬、受益者サービス報酬がファンドから支払われるほか、ファンドにかかる事務の処理等に要する諸費用(監査費用、法律顧問への報酬、印刷費用等を含みます。)が、ファンドより実費にて支払われます。また、その他、組入資産の売買委託手数料等取引に要する費用、投資信託財産に関する租税等もファンドの負担となります。

-

-

- 信託財産留保額

- ありません。

-

- 決算日

- 毎年11月30日

-

- 管理会社

- ディメンショナル・アイルランド・リミテッド

-

- 投資顧問会社

- ディメンショナル・ファンド・アドバイザーズ・リミテッド

ディメンショナル・ファンド・アドバイザーズ・プライベート・リミテッド

ディメンショナル・ファンド・アドバイザーズ・エルピー

ディーエフエー・オーストラリア・リミテッド

ディメンショナル・ジャパン・リミテッド

- 楽天グローバル株式マザーファンド受益証券への投資を通じて投資対象となる可能性のある上場投資信託証券(ETF)は以下の通りです。

-

ファンド名 運用会社 実質的な投資対象 運用の基本方針 管理報酬等

(年)i シェアーズ MSCI ワールド ETF ブラックロック・ファンド・アドバイザーズ 先進国の株式 MSCI ワールド指数に連動する運用成果を目指す 0.24% i シェアーズ・コア MSCI ワールド UCITS ETF ブラックロック・アセット・マネジメント・アイルランド・リミテッド 先進国の株式 MSCI ワールド指数に連動する運用成果を目指す 0.20%

楽天・世界債券コア(為替ヘッジ付)マザーファンド受益証券への投資を通じて投資対象とする投資信託証券です。

-

- ファンド名

- ディメンショナル・ファンズ・ピーエルシー グローバル・コア・フィクスト・インカム・ファンド

-

- 形態

- アイルランド籍/外国投資信託証券/円建て

-

- 運用目的および主な

運用方針 - 投資対象債券からのトータルリターンの最大化を目指します。先進国の公社債(国債、政府機関債、社債など)を主要投資対象とし、為替ヘッジにより、為替リスクの影響を抑制しつつ、安定した収益の獲得を目指します。

- 運用目的および主な

-

- 主な投資制限

-

- 原則として、投資する公社債の残存期間は15年以内のものとします。

- 公社債への投資にあたっては、主に購入時点において投資適格格付(格付会社ムーディーズ格付Baa3、S&P格付BBB-、またはフィッチ格付BBB-以上)を有する債券に投資するものとします。また、ファンドは投資適格格付を満たさない債券に投資することができるものとします。

-

- 申込手数料

- ありません。

-

- 管理報酬等

-

ファンドでは、管理報酬等として運用報酬およびその他の費用がかかります。

管理報酬等(実績):年0.27%(2024年3月31日現在)-

- 運用報酬

- 年0.23%

-

- その他の費用

- 受託報酬、管理事務代行報酬、保管報酬、登録・名義書換事務代行報酬、受益者サービス報酬がファンドから支払われるほか、ファンドにかかる事務の処理等に要する諸費用(監査費用、法律顧問への報酬、印刷費用等を含みます。)が、ファンドより実費にて支払われます。また、その他、組入資産の売買委託手数料等取引に要する費用、投資信託財産に関する租税等もファンドの負担となります。

-

-

- 信託財産留保額

- ありません。

-

- 決算日

- 毎年11月30日

-

- 管理会社

- ディメンショナル・アイルランド・リミテッド

-

- 投資顧問会社

- ディメンショナル・ファンド・アドバイザーズ・リミテッド

ディメンショナル・ファンド・アドバイザーズ・プライベート・リミテッド

ディメンショナル・ファンド・アドバイザーズ・エルピー

ディーエフエー・オーストラリア・リミテッド

ディメンショナル・ジャパン・リミテッド

- 楽天・世界債券コア(為替ヘッジ付)マザーファンド受益証券への投資を通じて投資対象となる可能性のある上場投資信託証券(ETF)は以下の通りです。

-

ファンド名 運用会社 実質的な投資対象 運用の基本方針 管理報酬等

(年)NEXT FUNDS 外国債券・FTSE世界国債インデックス(除く日本・為替ヘッジあり)連動型上場投信 野村アセットマネジメント株式会社 先進国債券 FTSE世界国債インデックス(除く日本、円ヘッジ・円ベース)に連動する投資成果を目指す 0.132%

(税抜き0.12%)i シェアーズ・コア 米国債7-10年ETF(為替ヘッジあり) ブラックロック・ジャパン株式会社 米国の債券 FTSE米国債7-10年セレクト・インデックス(国内投信用 円ヘッジ円ベース)に連動する運用成果を目指す 0.154%

(税抜0.14%)※上記の内容は、今後変更になる場合があります。

販売会社の一覧

-

- 販売会社

- ウェブサイト

- 取扱ファンド

- ※販売会社は50音順で表示しています